転職や昇給のタイミングで年収アップを目指す方は多いですが、実際に生活に使えるお金がいくらになるのかを理解していないと、思ったよりも手元に残らないという事態に陥ることがあります。

年収が上がっても、税金や社会保険料の負担が増えることで、手取り額の増加は年収ほど大きくならないのが現実です。

この記事では、年収と手取りの違いを基礎から解説し、年収から手取りを計算する具体的な方法をお伝えします。

さらに、年収500万円から2000万円まで100万円刻みで手取り額を早見表にまとめ、すぐにシミュレーションできるようにしています。

自分の年収だと手取りはいくらになるのか、年収と手取りはどっちを基準に考えればいいのかといった疑問をお持ちの方は、ぜひ最後までお読みください。

INVASE事業責任者・渕ノ上(ふちのうえ)

コンドミニアム・アセットマネジメント株式会社 取締役CSO

株式会社FFP 代表取締役

立教大学法学部法学科卒業。在学中より法律系予備校に通い法律を学ぶ。大学卒業後コンサルタントとしてECサイト運営会社を起業すると同時に不動産コンサルタントとしても業務を開始、不動産関連法律資格の講師として活動。

【保有資格】

不動産コンサルティングマスター / 宅地建物取引士 / マンション管理士 / 管理業務主任者 / AFP / 2級ファイナンシャルプランニング技能士 / マンション維持修繕技術者 / マンション建替士

>>不動産ナビゲーター・渕ノ上 弘和のプロフィールはこちらから

>>不動産投資の基本から応用までを解説。Youtube「不動産ナビゲーターチャンネル」はこちらから

INVASEメディア運営会社

【運営】株式会社MFS

▼免許登録

貸金業登録番号:東京都知事 第31690号

日本貸金業協会会員:第005928号

【グループ会社】コンドミニアム・アセットマネジメント株式会社

▼免許登録

宅建業免許番号:東京都知事(2)第102833号

年収と手取りの違いを正しく理解する

年収と手取りは、同じ収入を表す言葉でありながら、その意味は大きく異なります。ここでは、それぞれの定義と違いについて詳しく解説します。

年収とは会社から支払われる総支給額のこと

年収とは、勤務先から1年間に支払われる給与の総額を指します。

毎月の基本給に加えて、残業代、各種手当、そしてボーナスを含めたすべての支給額の合計が年収となります。

税金や社会保険料が差し引かれる前の金額であることがポイントです。

源泉徴収票に記載されている「支払金額」の欄が、一般的に言われる年収に該当します。

求人情報や転職サイトで提示される給与も、基本的にはこの年収ベースで記載されていることがほとんどです。

例えば、月給35万円でボーナスが年間4ヶ月分支給される場合、年収は35万円×16ヶ月=560万円となります。

この560万円がそのまま手元に入るわけではなく、ここから各種控除が差し引かれます。

手取りとは税金・社会保険料を差し引いた金額のこと

手取りとは、年収から所得税、住民税、社会保険料などを差し引いた後に、実際に銀行口座に振り込まれる金額を指します。

生活費として使える実質的な収入と考えるとわかりやすいでしょう。

給与明細を確認すると、総支給額から様々な項目が控除されていることがわかります。

主な控除項目としては、健康保険料、厚生年金保険料、雇用保険料といった社会保険料に加え、所得税と住民税があります。

これらを差し引いた「差引支給額」が手取りに相当します。一般的に、手取りは年収の65%から80%程度になることが多いですが、年収が高くなるほど税率も上がるため、手取り率は低下していきます。

年収と手取りはどっちで生活設計すべきか

家計管理や将来の資金計画を立てる際には、必ず手取りを基準に考えることが重要です。

年収ベースで住宅ローンや生活費を計画してしまうと、実際に使える金額との乖離が生じ、家計が苦しくなる原因となります。

特に住宅購入や不動産投資を検討する際には、金融機関は年収を基準に融資額を算出しますが、返済能力を判断する際には手取りから返済額を捻出できるかを自分自身で確認する必要があります。

年収1000万円でも手取りは約724万円程度となるため、月々の返済計画は約60万円を基準に考えなければなりません。

また、転職で年収アップを目指す場合も、額面の上昇幅だけでなく、手取りでいくら増えるのかを計算することで、より現実的な判断ができるようになります。

年収から手取りがわかる早見表【一覧で比較】

年収から正確な手取りを計算するには、税金や社会保険料をひとつずつ算出する必要があり、計算が複雑になります。

ここでは、年収500万円から2000万円までの手取り額を一覧表でご紹介します。おおまかに手取りを把握したい場合にご活用ください。

※保険料率は年度ごとに見直されるため、本記事の試算は記事作成時点の料率(令和7年度想定)に基づく概算です。

また、社会保険料は標準報酬月額・賞与の扱い等で変動するため、本表は条件を固定したシミュレーションとなります。

年収500万〜1000万円の手取り早見表

以下の表は、独身・40歳未満・扶養家族なし・東京都在住・会社員・協会けんぽ加入という条件で算出した概算値です。

この年収帯では、手取り率はおおむね72%から78%程度となっており、年収が上がるにつれて手取り率が低下していく傾向が確認できます。

年収500万円の場合、税金と社会保険料を差し引くと手取りは約388万円となります。

年収500万円の手取りをもっと詳しく知りたい方はこちら

>>年収500万円の手取りはいくら?額面との違いや生活レベルを徹底解説

年収が1000万円になると手取りは約724万円となり、年収が2倍になっても手取りは約1.87倍にとどまります。

これは累進課税制度により、所得が増えるほど適用される税率が高くなるためです。

※上記の表は概算値です。加入する健康保険組合、扶養家族の有無、年齢、各種控除の適用状況などによって実際の手取りは変動します。

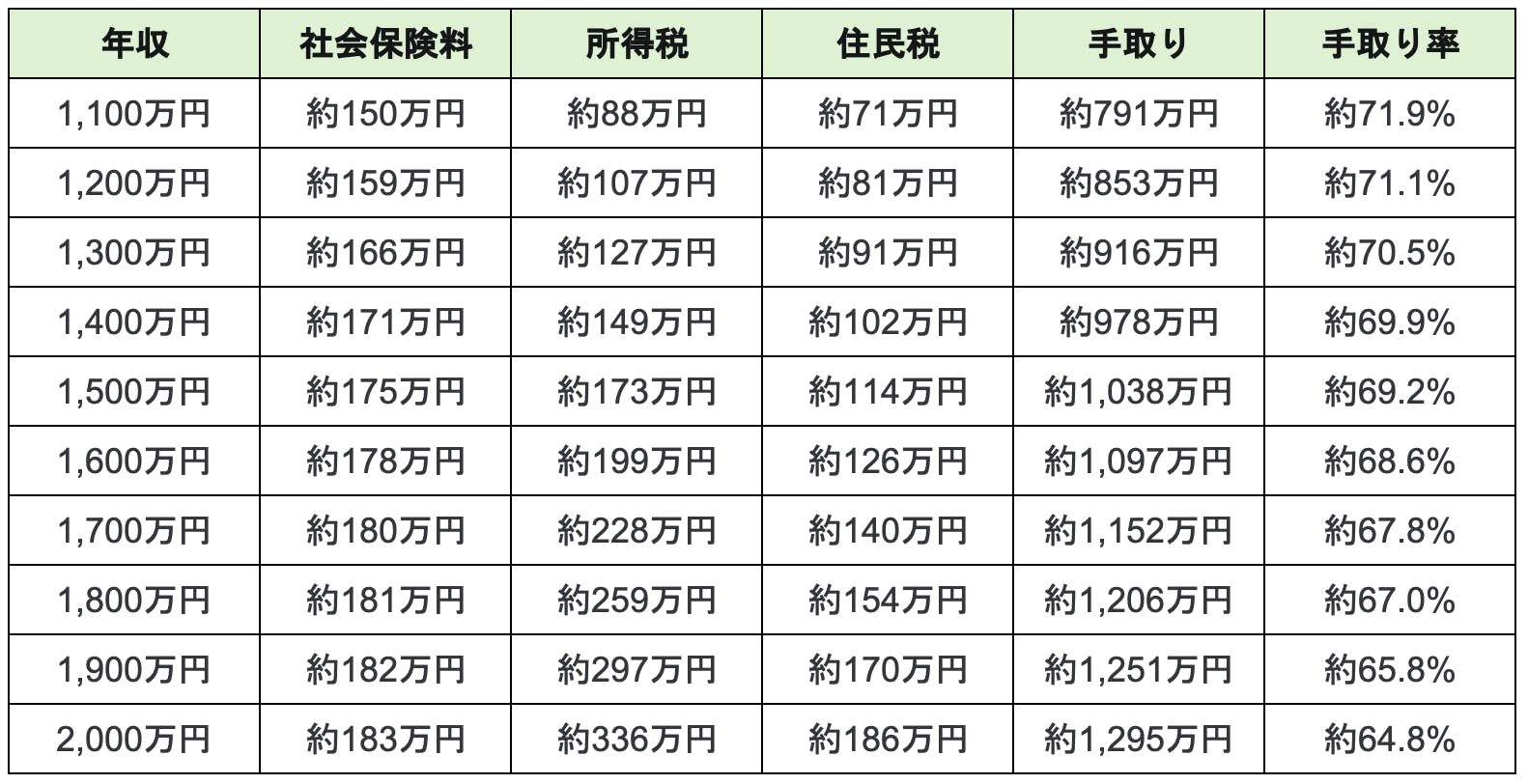

年収1100万〜2000万円の手取り早見表

年収1100万円を超えると、累進課税の影響がより顕著になり、手取り率は65%から72%程度まで低下します。

年収1500万円では手取りが約1020万円となり、手取りで1000万円を超える水準に達します。

年収2000万円になると手取りは約1295万円となり、年収の約35%にあたる705万円が税金と社会保険料として控除される計算です。

ただし、社会保険料には標準報酬月額の上限があるため、年収が一定以上になると社会保険料の増加は頭打ちになります。

そのため、超高年収帯では社会保険料の実効負担率が下がり、税金の負担が相対的に大きくなるという特徴があります。

※上記の表は概算値です。実際の手取りは個人の状況により異なります。

早見表から読み取れる年収と手取りの関係

早見表から読み取れる重要なポイントは、年収の増加率と手取りの増加率には大きな差があるということです。

年収500万円から1000万円に倍増しても、手取りは388万円から724万円と約1.87倍にとどまります。

さらに年収1000万円から2000万円に倍増した場合、手取りは724万円から1295万円と約1.79倍にしかなりません。

これは日本の税制が累進課税を採用しているためで、所得が高くなるほど税負担も重くなる仕組みになっています。

そのため、単純に年収を上げることだけを目標にするのではなく、所得控除の活用や投資による資産形成など、手取りを最大化するための複合的なアプローチが効果的です。

年収から手取りを計算する方法

年収から手取りを正確に算出するためには、社会保険料と税金の計算方法を理解する必要があります。

ここでは、額面から差し引かれる各項目の計算方法を詳しく解説します。

社会保険料の計算方法と負担割合

会社員が負担する社会保険料には、健康保険料、厚生年金保険料、雇用保険料があり、40歳以上の方は介護保険料も加わります。

これらの保険料は、標準報酬月額をもとに計算されます。令和7年度の保険料率について、全国健康保険協会(協会けんぽ)の東京都の場合は9.91%です。

厚生年金保険料率は全国一律で18.3%となっています。

雇用保険料率は年度・業種によって変動し、令和7年度の一般の事業では労働者負担が0.55%です。これらは労使折半が原則で、会社員が実際に負担する保険料率は合計で約14.4%から15.2%程度となります。

なお、社会保険料は標準報酬月額に基づいて計算され、一定以上の給与では上限が設けられています。

そのため、高年収になるほど「年収×一定割合」より実際の負担率が下がる傾向があります。

出典:全国健康保険協会「令和7年度保険料率」

出典:日本年金機構「厚生年金保険料額表」

出典:厚生労働省「雇用保険料率について」

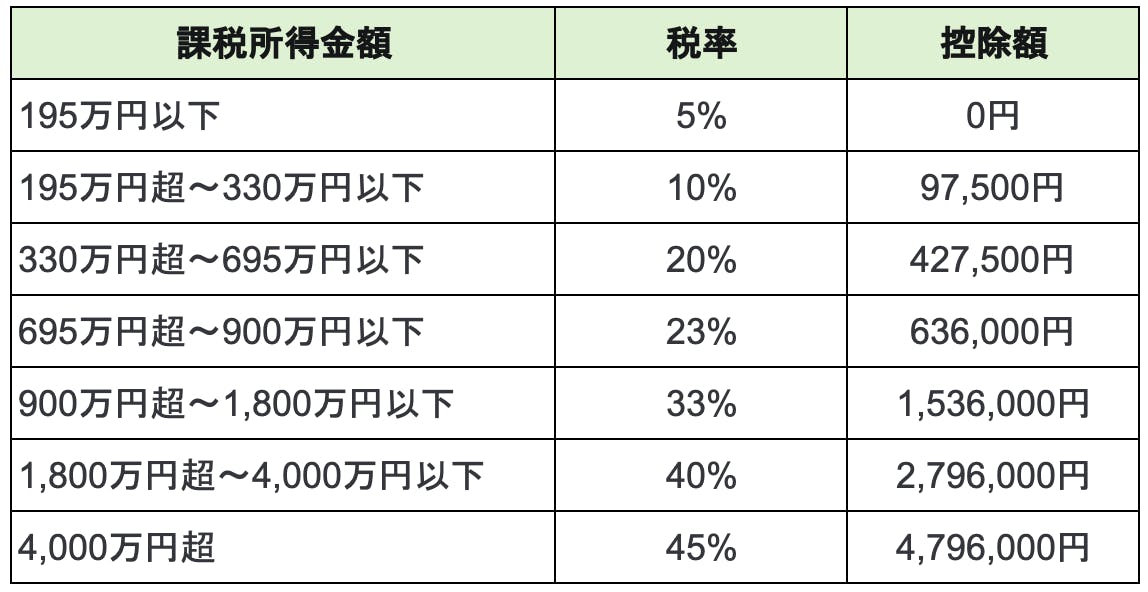

所得税の計算方法と累進課税の仕組み

所得税は、年収から給与所得控除、基礎控除、社会保険料控除などを差し引いた課税所得に対して課税されます。

日本の所得税は累進課税制度を採用しており、所得が高くなるほど税率も上がる仕組みです。

令和7年分の所得税率は、

課税所得195万円以下で5%、195万円超330万円以下で10%、330万円超695万円以下で20%、695万円超900万円以下で23%、900万円超1800万円以下で33%、1800万円超4000万円以下で40%、4000万円超で45%となっています。

給与所得控除は年収に応じて計算され、年収850万円を超えると上限の195万円が適用されます。

また、基礎控除は令和7年分以後、合計所得金額に応じて変動する仕組みとなっており、多くの給与所得者では58万円が適用されます。

さらに、所得税には復興特別所得税として2.1%が上乗せされる点も覚えておきましょう。

※基礎控除額は合計所得金額に応じて段階的に異なります(本記事の試算は一般的な会社員を想定)。

出典:国税庁「No.2260 所得税の税率」

出典:国税庁「給与所得控除」

出典:国税庁「令和7年分以後の基礎控除」

住民税の計算方法と課税の特徴

住民税は、前年の所得に基づいて計算され、所得割と均等割の2つで構成されています。

所得割は課税所得の10%で全国一律となっており、内訳は道府県民税4%、市区町村民税6%です。

住民税の基礎控除は所得税と異なり原則43万円となっています。

そのため、同じ年収でも住民税の課税所得は所得税より高くなるケースがあります。

均等割は自治体により上乗せがあるものの、標準税率ベースでは森林環境税を含めて年5,000円前後が目安です。

住民税は前年の所得に対して翌年6月から課税されるため、新社会人の1年目は住民税がかからず、2年目から負担が始まるという特徴があります。

転職や退職の際には、この仕組みを理解しておかないと、翌年の住民税負担に驚くことになりかねません。

出典:国税庁「No.1900 給与所得者と税」

出典:目黒区「令和6年度から森林環境税(国税)が導入されます」

手取り計算のシミュレーション例

具体的な計算例として、年収600万円の場合をシミュレーションしてみましょう。

条件は独身・40歳未満・扶養なし・協会けんぽ加入とします。

まず給与所得控除は、600万円×20%+44万円=164万円となり、給与所得は600万円-164万円=436万円です。

社会保険料は標準報酬月額に基づき年間約87万円となります。

所得税の課税所得は、436万円-58万円(基礎控除)-87万円(社会保険料控除)=約291万円です。

この課税所得に税率10%を適用し、控除額9.75万円を差し引くと、所得税は約19万円(復興特別所得税込み)となります。

住民税の課税所得は436万円-43万円-87万円=約306万円で、所得割は約30.6万円、均等割約0.5万円を加えて住民税は約31万円です。

年収600万円の手取りは、600万円-87万円-19万円-31万円=約463万円となり、手取り率は約77.2%となります。

年収600万円の手取りをもっと詳しく知りたい方はこちら

>>年収600万円の手取りはいくら?月収や生活レベル、額面との違いを徹底解説

※税額は扶養の有無、各種控除、自治体、年ごとの制度改正等で変動します。

出典:国税庁「No.2260 所得税の税率」

出典:国税庁「No.1900 給与所得者と税」

年収別の手取りから見るポイント

早見表で全体像を把握したところで、代表的な年収帯における手取りの特徴と生活への影響について解説します。

年収300万円から2000万円まで、それぞれの年収帯で押さえておくべきポイントを確認しましょう。

年収300万円の手取りと生活の目安

年収300万円の場合、手取りは約240万円となります。

月額に換算すると約20万円程度が実際に使える金額です。

手取り率は約80%と比較的高めで、低い年収帯では税率も低いため、控除される割合は抑えられます。

この年収帯は、社会人1年目から3年目程度の若手会社員に多い水準です。

一人暮らしの場合、家賃や生活費を支払うと貯蓄に回せる余裕は限られますが、堅実な家計管理を心がければ将来の資産形成の土台を築くことは十分に可能です。

国税庁の民間給与実態統計調査によると、給与所得者の平均給与は478万円であり、年収300万円は平均を下回る水準にあります。

年収500万〜700万円の手取りと特徴

年収500万円では手取りは約388万円、年収700万円では手取りは約528万円となります。

この年収帯は、中堅社員や専門職として安定した収入を得ている層に該当します。

手取り率は75%から78%程度で、生活にゆとりが出てくる水準といえるでしょう。

月額の手取りは32万円から44万円程度となり、一人暮らしであれば家賃や生活費を支払っても貯蓄や投資に回す余裕が生まれます。

この年収帯からは、住宅ローンの審査においても比較的有利なラインとされており、投資用マンションの購入も視野に入れやすくなります。

年収600万円の場合、年間で約140万円が税金と社会保険料として控除されますが、まだ手元に十分な資金が残る水準です。

資産形成を本格的に始めるには適した年収帯といえます。

年収1000万円の手取りと税負担の実態

年収1000万円は一つの大台ですが、手取りは約724万円にとどまります。

月額約60万円程度で、手取り率は約72%となり、多くの方が想像するよりも手元に残る金額は少ないと感じるかもしれません。

社会保険料は約140万円、所得税は約73万円(復興特別所得税込み)、住民税は約63万円程度の負担となり、合計で約276万円が控除されます。

なお、児童手当は2024年10月以降、所得制限が撤廃されており、年収1000万円以上の世帯でも受給できるようになっています。

この年収帯では、節税対策への関心が高まる方も多く、iDeCoや不動産投資を活用した所得控除の活用が効果的になってきます。

年収2000万円の手取りと累進課税の影響

年収2000万円では、手取りは約1295万円です。

月額約108万円となり、手取り率は約65%まで低下し、年収の約35%にあたる約705万円が税金と社会保険料として控除されます。

所得税だけで約336万円(復興特別所得税込み)、住民税は約186万円という負担額は、一般的な世帯年収に匹敵する水準です。

この年収帯では、課税所得のうち1,800万円を超えた部分には所得税率40%が適用されるため、年収が100万円増えても手取りは55万円程度しか増えません。

また、年収2000万円を超える給与所得者は年末調整の対象外となり、確定申告が必要になります。

単に収入を増やすだけでなく、税引き後のキャッシュフローを最大化するという視点での資産形成戦略が不可欠です。

出典:国税庁「No.2260 所得税の税率」

出典:国税庁「No.1900 給与所得者で確定申告が必要な人」

手取りを増やすための効果的な方法

年収を上げても税負担が増加するため、手取りの増加幅は限定的です。

ここでは、実質的な手取りを増やすための方法をご紹介します。

所得控除を最大限に活用する

所得控除を増やすことで、課税所得を減らし、税負担を軽減することができます。iDeCo(個人型確定拠出年金)は、掛金全額が所得控除となるため、節税効果の高い制度として知られています。

2024年12月の制度改正により、企業年金がある会社員でも月額2万円まで拠出できるケースが増えています。

所得税率20%の方がiDeCoに年間24万円拠出した場合、所得税で約4.8万円、住民税で約2.4万円、合計約7.2万円の節税効果が期待できます。

また、生命保険料控除や地震保険料控除、医療費控除なども積極的に活用することで、トータルの税負担を抑えることができます。

ふるさと納税も実質的な節税効果が得られる制度です。確定申告で各種控除を漏れなく申告することが重要になります。

給与以外の収入源を確保する

給与所得だけに依存するのではなく、投資によって収入源を多様化することで、実質的な手取りを増やすことができます。

株式投資や投資信託による配当金や分配金は、申告分離課税を選択することで一律20.315%の税率が適用されます。

高年収で所得税率33%以上が適用される方にとっては、金融所得として受け取る方が税負担を抑えられるケースがあります。

NISAを活用すれば、年間360万円までの投資に対して配当金や売却益が非課税となります。

2024年から始まった新NISAでは、つみたて投資枠と成長投資枠を合わせて年間360万円、生涯投資枠として1800万円まで非課税で運用が可能です。

給与所得以外の収入源を確保することは、長期的な資産形成において非常に重要な戦略です。

不動産投資で節税しながら資産を形成する

不動産投資は、節税と資産形成を同時に実現できる手段として、高年収の方から特に注目されています。

不動産投資によって生じる不動産所得が赤字の場合、給与所得と損益通算することで課税所得を減らすことができます。

赤字が生じる主な要因は減価償却費です。

これは実際のキャッシュアウトを伴わない会計上の費用であるため、手元にお金を残しながら節税効果を得ることができます。

特に年収900万円以上で所得税率23%から33%が適用される方にとっては、この節税効果は大きなメリットとなります。

さらに、ローンを活用して物件を取得することで、少ない自己資金でレバレッジを効かせた投資が可能です。

家賃収入でローン返済を行いながら、長期的に資産を積み上げていくことができます。

エリア分析から収支シミュレーションまで、あなたに最適な投資物件の購入をサポートします。

>> 無料で購入サポートを相談する

まとめ

年収と手取りの違いを正しく理解することは、適切な家計管理と将来の資産形成において非常に重要です。

年収から社会保険料、所得税、住民税を差し引いた金額が手取りとなり、一般的には年収の65%から80%程度が手元に残ります。

年収が上がるほど累進課税の影響で手取り率は低下し、年収500万円では手取り約388万円(手取り率約78%)、年収1000万円では手取り約724万円(手取り率約72%)、年収2000万円では手取り約1295万円(手取り率約65%)となります。

年収アップを目指すことは重要ですが、同時に税負担を最適化する戦略も必要です。

手取りを実質的に増やすためには、iDeCoやNISAなどの税制優遇制度の活用、そして不動産投資による節税と資産形成の組み合わせが効果的です。

特に不動産投資は、減価償却費による節税効果と家賃収入によるキャッシュフローの両面でメリットがあり、長期的な資産形成に適した手段といえます。

この記事でご紹介した年収別の手取り早見表を参考に、ご自身の現状を把握し、将来に向けた資産形成計画を立ててみてください。

【INVASEのサービスで、次の一歩を踏み出そう】

▼これから物件を買う方へ

- 物件購入サポートサービス

エリア分析から収支シミュレーションまで、あなたに最適な投資物件の購入をサポートします。

>> 無料で購入サポートを相談する

- ローン紹介サービス

フルローンなど、あなたに最適な好条件のローン探しをプロがお手伝いします。

>> プロに最適なローン探しを相談する(無料)

▼まずは自分の可能性を知りたい方へ

- 借入可能額シミュレーション(バウチャー)

わずか1分で、あなたが借りられる額の目安がわかります。

>>無料で借入可能額をチェックする

▼すでに物件をお持ちの方へ

- 借り換えサービス

今のローンより有利な条件に。無料で借り換えメリットを診断します。

>> 無料で借り換えシミュレーションを試す

- 売却サービス

プロの目で、あなたの物件の価値を無料で査定します。

>> 無料で物件の売却価値を調べる

【あわせて読みたい参考記事】