INVASEより不動産投資市場の最新マーケット動向をお届けします。

金利動向やREIT市場、インフレ動向を踏まえた不動産投資市場分析や、INVASEの注目物件・注目エリア、不動産のプロからのアドバイスもご紹介。

*お時間のない方へ、INVASEでは仲介物件の購入に関するご相談を承ります。その他にもローンに関するご相談や、いま不動産投資をすべきかどうか、どのような立地・条件が良いかなどご相談がございましたら無料カウンセリングサービス「Journey(ジャーニー)」をご利用ください。

1. 金融・不動産市況サマリー

※1:2020年基準消費者物価指数(東京都区部)総合

※2:2020年基準消費者物価指数(東京都区部)家賃

※3:「マンション賃料インデックス(アットホーム株式会社、株式会社三井住友トラスト基礎研究所)」を元にMFS作成(東京23区、シングルタイプ 18㎡以上30㎡未満、2009.Q1=100)

※4:住宅特化型REITの時価総額上位3銘柄(アドバンス・レジデンス投資法人、日本アコモデーションファンド投資法人及びコンフォリア・レジデンシャル投資法人)の分配金利回り平均

※5:10年国債利回りとREIT利回りの差

トピック

3月19日に日銀がマイナス金利政策から実質的なゼロ金利政策へ移行したことが大きな話題になりました。日銀が政策金利を引き上げるのは約17年ぶりとなり、大きなインパクトを持って報道されましたが、忘れてはならないのは「本格的な金融引き締めではなく、異次元金融緩和から通常の金融緩和への移行である」という点です。事実、依然として日本はゼロ金利状態であり、先進国の中で圧倒的な低金利環境です。

日銀・植田総裁も「当面緩和的な金融環境が継続する。金融機関の貸出金利が大幅に上がる事態は想定していない」と発言しています。日銀が拙速に追加利上げを行うことで金融環境が急速に悪化する可能性は限定的であり、景気が緩やかな拡大を続けるよう適切に政策運営されていくものと考えられます。

当レポートでおなじみ・マンション賃料インデックス(※)の2024年3月最新版では、不動産投資の主戦場・東京23区のマンション賃料はファミリータイプを除く全タイプで史上最高値を更新しました。日銀の政策変更の背景にある「賃金上昇を起点とするインフレの好循環」を踏まえると、「賃上げ→賃料支払い余力の向上→賃料上昇」の流れが不動産市場に生まれつつあるとみられます。

なお、発表元の三井住友トラスト基礎研究所㈱は賃料上昇について「エリアごとに要因の強弱は異なるが大方全国で同様のトレンドが伺える」とコメントしました。賃料上昇モメンタムは全国的に観測されつつも一律的ではないことから、不動産投資においては賃貸需要が旺盛な地域かどうか、今後の緩やかなインフレの恩恵を受けられる物件仕様かどうかの見極めがより重要になっていくでしょう。

INVASEでは引き続き、金融市況やマクロ経済動向を踏まえた不動産市場の動向を発信していきます。

※マンション賃料インデックス:アットホーム㈱・㈱三井住友トラスト基礎研究所の共同開発による賃貸マンション賃料指標(2009.Q1=100)

2. 各種指標の動向

賃料・インフレ

東京都区部インフレ率(CPI)は前年同月比2%〜3%のインフレが継続する中、シングルタイプのマンション賃料は3四半期連続で最高値更新しています。幅広い物件タイプが含まれる賃料CPIは、今月も上昇したものの緩慢な上昇ペースに留まる点は変わっていません。

キャップレート(表面利回り)

キャップレートとは投資家が不動産に期待する利回り(収益性)です。賃料が変わらない場合、キャップレートの低下は不動産価格の上昇を、キャップレートの上昇は不動産価格の下落を意味します。

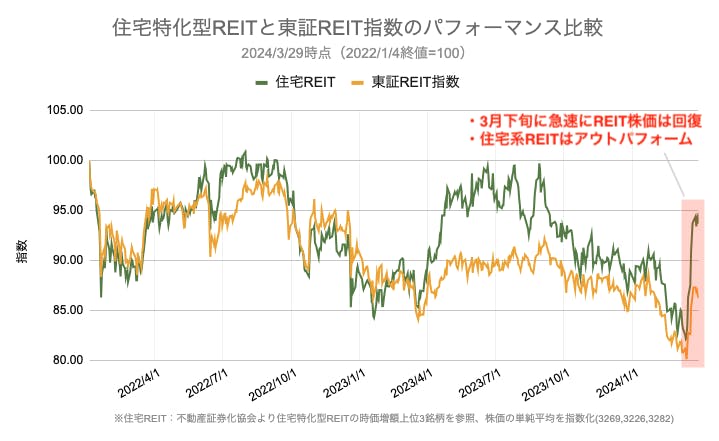

REIT株価は年末から軟調な値動きが続きましたが、3月下旬に急速に切り返しました。日銀の政策運営に対する不透明感が下落要因となったものの、3月19日の政策修正発表によって材料出尽くしとなり上昇に転じたものと考えられます。特に住宅系REITの価格上昇は著しく、東証REIT指数を大きく上回るパフォーマンスとなっています。

こうした値動きの結果、不動産リスクプレミアムは長期低下トレンドに収束する動きとなりました。キャップレートの観点からは、引き続き不動産市況は堅調といえます。

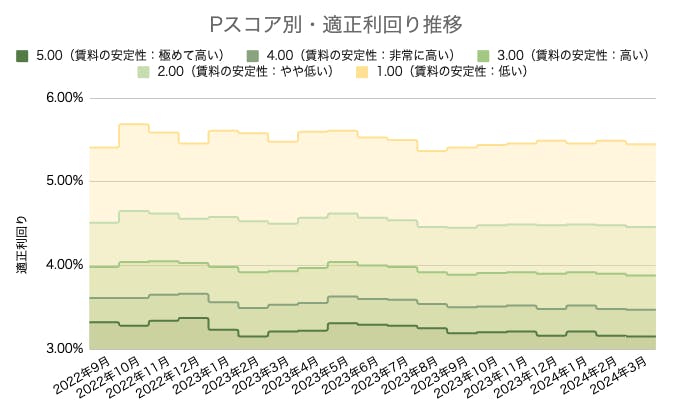

Pスコア・適正利回り

PスコアとはINVASEがAIを駆使して独自開発した、区分マンションの「賃料の安定性」を評価する指標です。Pスコアは0.00〜5.00の間で示され、Pスコアが高いほど賃貸需要や賃料の安定性が高いことを意味します。不動産市場の動向を踏まえ毎月アップデートされるPスコアシミュレーターが指し示す、Pスコアに対応した適正利回りをグラフ化したものが以下です。

3月は前月よりもやや利回りが低下し、現物不動産の利回りも堅調に推移しています。

3. 最新の注目物件

アイキャナルメイツ豊洲 ー 豊洲の運河沿いに佇むコストパフォーマンスが良好なレジデンス ー

今回ご紹介させていただく「アイキャナルメイツ豊洲」は、東京メトロ有楽町線「豊洲」駅から徒歩8分、地上13階建、2001年3月竣工・150戸の名鉄不動産旧分譲シリーズ「メイツ」のマンションです。(名鉄不動産旧分譲・長谷工コーポレーション施工)

この年代から人気となっている順梁アウトフレームを採用し、室内に柱が出ておらず家具のレイアウトもしやすい設計となっているため、特に構成人数が多いファミリーにとっての使い勝手は抜群です。

そして敷地内には提供公園を設け、子供たちの安全な遊び場として、子育て世代には嬉しい構成となっています。

豊洲エリアは中高層タイプマンション(一般的に「板状マンション」と表現されるもの)と、超高層タワーマンションが混在しており、いずれの物件タイプのものも、コロナ禍以降安定的に物件価格が伸びている点が特徴となっています。

その中で、2024年に注目すべきポイントは中高層タイプマンションの賃料と物件価格の「伸びしろ」です。

※詳細は後述「5. INVASE事業責任者・渕ノ上からのメッセージ」をご参照ください。

アイキャナルメイツ豊洲は、物件価格としては安定的な伸びを見せると共に、同エリアのタワーマンション物件に比して割安感が強いのが実際です。

ただ、賃料を確実に伸ばしている物件は、周辺の超高層タワーマンションと同等の「70㎡前後で25万円以上」という基準に賃料が近づいてきており、その利便性と広さを勘案すると伸びしろを含め非常に面白い物件です。

※INVASE物件情報はこちら( INVASEへのログインが必要です)

※詳細情報等は別途無料カウンセリングサービスJourney(ジャーニー)にてお問い合わせください。

4. 注目地域

今月の注目地域:豊洲4丁目エリア ー 賃料の動きをベンチマークに物件価格動向を推察 ー

豊洲エリアの再開発というと、やはり海沿いの「アーバンドッグららぽーと」等、レインボーブリッジを臨むいわゆる「湾岸」にフォーカスされがちですが、豊洲という街は歴史的にも多岐にわたる要素で構成されています。

※参考:

江東区内の大規模開発について(江東区ウェブサイト)

豊洲の歴史(三井不動産株式会社ウェブサイト)

その中で、今回ご紹介させていただいたアイ・キャナルメイツ豊洲が位置する「豊洲4丁目エリア」は、従来型のマンション・団地が多く存在するエリアでしたが、豊洲駅へのアクセスをはじめ利便性が非常に高いことに注目が集まり、開発開始以来物件価格が着実にストレッチしているエリアです。

今の東京湾沿いの豊洲5丁目再開発に先行する形で、いわゆる団地や前述の中高層タイプマンションが建築されており、主要オフィスエリア(主に東京駅近辺)からの距離の近さもあいまって、着実にファミリータイプ物件の価格が伸びたエリアです。

豊洲4丁目の「都営豊洲4丁目アパート」の建替工事も2022年には終了し、街の雰囲気が大きく変わっており、街の「ムラ」がなくなっているため、従来賃料が非常に廉価であった物件の、今後の賃料の上昇も話題になっています。

是非、中高層タイプマンションの物件価格とその賃料動向にご注目ください。

※当該エリアを狙ってご購入を希望されている方が多くいらっしゃいます。物件のご売却をご検討されていらっしゃる方はこちらよりお気軽にお問い合わせください。

5. INVASE事業責任者・渕ノ上からのメッセージ

ー 賃料をベンチマークに物件価格の「ムラ」を読み解く ー

物件の資産価値を分析する上での「コンドミニアム・アセットマネジメント」理論においては、不動産を「土地(街)」「建物」「管理」の3要素に分けた上で、賃料をベンチマークとします。

物件価格が上昇した際に、その物件価格の安定性を担保するものが、熱しにくく冷めにくい「賃料」です。そのため、賃料をベンチマークに、エリアの適正利回りから見て物件価格の妥当性の答え合わせを行うのが、ここ数年の湾岸エリアの資産性を判断する上でのリスクヘッジとなります。

日本の賃貸借契約においては、借地借家法上賃借人が強いことにも起因し、どうしても賃料が上がりにくいのが実際です。そして、特にファミリー向けマンションは、ファーストオーナー、セカンドオーナー等が自己居住用に住宅ローンで購入し居住した後、住み替えの際に賃貸に出すケースがみられ、賃料にこだわらない、そして、賃貸開始後に賃料交渉(値上げ)というアクションをとらないといった状況が生じやすい傾向があります。

(更に、その物件仕様の特性から、超高層タワーマンションと中高層タイプマンションとの間で賃料差が出ている傾向があります。)

安定的な資産価値という観点からは、遅行指数とならざるを得ない賃料がどれだけ伸びるのかがポイントとなりますが、豊洲エリアの中高層タイプマンションは物件価格が上がりはじめているにも関わらず、前述のような理由もありまだ賃料が上がりきっていない傾向があります。

以上より、2024年の豊洲のフォーカスポイントは、どれだけ中高層タイプマンションの賃料を上げていけるのかという点ですので、順当に超高層マンションとの賃料差が小さくなるのかは注目ポイントです。

そして、その賃料に晴海フラッグ等の大量供給賃貸住宅が影響を与えるのか・・・目が離せない状況が続いています。

>>不動産ナビゲーター・渕ノ上 弘和のプロフィールはこちらから

>>不動産投資の基本から応用までを解説。Youtube「不動産ナビゲーターチャンネル」はこちらから

--------------------------------------------------------------------------------------------------------------------

INVASEではローンの条件把握から物件のご提案、ローン付けまで一気通貫でご提案可能です。借入可能額を把握できるバウチャーサービス、物件の購入・売却をご検討されている方や立地・条件をご相談されたい方は、無料カウンセリングサービスJourney(ジャーニー)をご利用ください。

また、不動産投資ローンの借り換えによる収支改善のご提案も行っております。不動産投資ローンの借り換えを個人で行うことはハードルが高いですが、INVASEであれば【特別金利1.55%〜】からご提案が可能です。

収支を改善したいと思っている方は、まずは借り換え無料Web診断をご活用になってはいかがでしょうか。