INVASEより不動産投資市場の最新マーケット動向をお届けします。

金利動向やREIT市場、インフレ動向を踏まえた不動産投資市場分析や、INVASEの注目物件・注目エリア、不動産のプロからのアドバイスもご紹介。

*お時間のない方へ、INVASEであれば仲介物件の購入に関するご相談もいただけます。その他ローンに関するご相談や、いま不動産投資をすべきかどうか、どのような立地・条件が良いかなどご相談がございましたら無料カウンセリングサービス「Journey(ジャーニー)」をご利用ください。

1. 市場サマリー

10年国債利回りが上昇する一方でREIT利回りは低下しており、今月の不動産リスクプレミアムはさらに縮小しています。これは不動産市況に対して、機関投資家が強気な見方をしていることを意味します。今年に入りCPI(インフレ率)が上昇しており、賃料にも上昇圧力がかかっていることから、投資用不動産マーケットは今後も堅調に推移すると考えます。

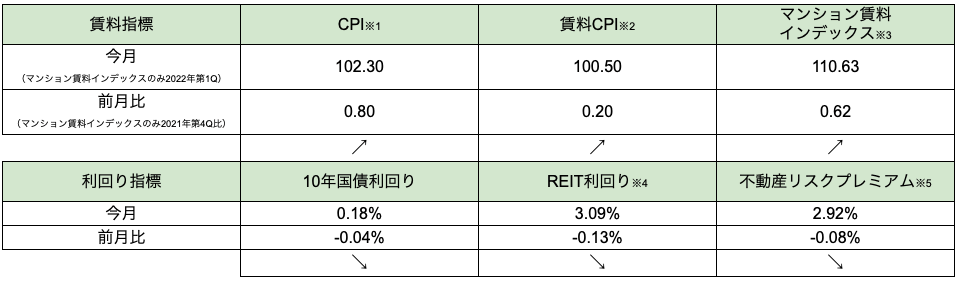

※1:2020年基準消費者物価指数(東京都区部)総合

※2:2020年基準消費者物価指数(東京都区部)家賃

※3:「マンション賃料インデックス(アットホーム株式会社、株式会社三井住友トラスト基礎研究所)」を元にMFS作成(東京23区、シングルタイプ 18㎡以上30㎡未満、2009.Q1=100)

※4:住宅特化型REITの時価総額上位3銘柄(アドバンス・レジデンス投資法人、日本アコモデーションファンド投資法人及びコンフォリア・レジデンシャル投資法人)の分配金利回り平均

※5:10年国債利回りとREIT利回りの差

2. 賃料・キャップレート(賃料利回り)の動き

賃料

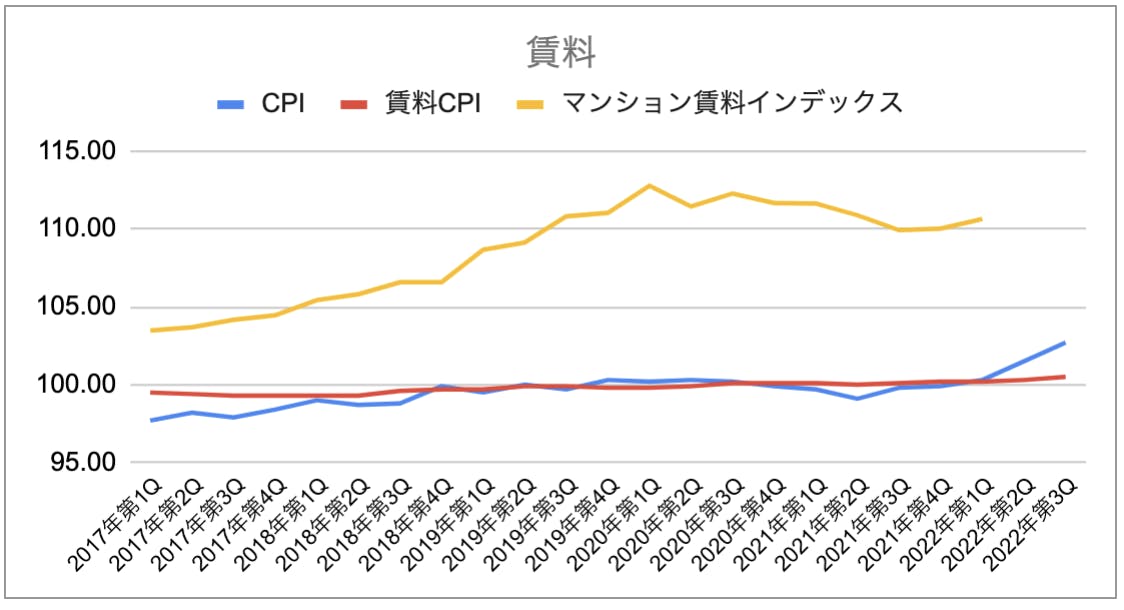

ロシアによるウクライナ侵攻の影響でCPIが大きく上昇しています。賃料CPIもそれに追随する形でゆるやかに上昇しており、マンション賃料インデックスも今年に入り0.62ポイント上昇しました。

首都圏の居住用マンション価格が大きく上がっており、賃料水準も居住用物件の価格上昇を受けて早晩大きく上昇すると見込まれます。

キャップレート

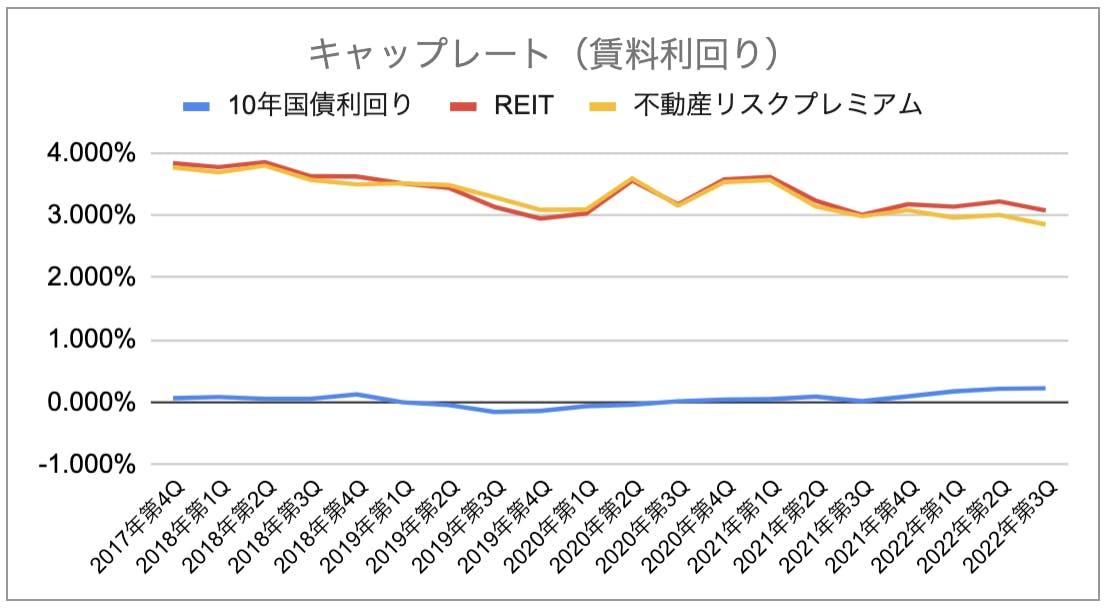

円安が一段落したこともあり、10年国債の利回りは低下しました。一方、REIT利回りはそれを上回る低下を見せており、2022年7月の不動産リスクプレミアムは3%を下回る過去5年で最も低いレベルとなっています。

海外投資家からの日本の不動産への旺盛な資金流入が続いており、今後もキャップレートの低下傾向は継続すると思われます。

3. 今月の注目物件

(1) コンシェリア大森The Residence

いよいよ残戸数が僅かとなってきたクレアスライフの「コンシェリアシリーズ」新築物件です。

その仕様の良さから高級賃貸マンションブランドの地位を築き、98%以上(※)の安定的な入居率を誇る人気シリーズの中でも、安定性が見込める大田区・大森エリアの厳選賃貸マンションです。(※株式会社クレアスレント資料より)

(2)クレヴィア両国 国技館通り

この度当社で販売を開始させていただいた、JR両国駅徒歩2分(両国国技館近隣)の新築物件です。

分譲ブランドとして確固たる地位を確立している「クレヴィアシリーズ」として賃貸付けの強さが期待できると共に、両国という街の強さからも安定稼働が狙える分譲クオリティの賃貸マンションです。

4. 注目地域

今月の注目地域①:品川

隣接する「高輪ゲートウェイ」との一体的なエリア開発、リニアモーターカー新駅、高輪口側にかけた再開発案件と、大規模・長期案件が続き、その資産性として圧倒的な安定感を誇るエリアです。今後長いスパンで期待ができ、さらにこの影響は近隣の駅にも及び、その影響範囲が大きいことが特徴です。今後のオフィス供給量を勘案しても前述の高輪ゲートウェイ、そして田町とのラインの構築、南側では大井町・大森・蒲田といった京浜東北ラインへの影響が大きく想定されています。

今月の注目地域②:両国

日本橋エリアの安定的な強さ、錦糸町エリアの再開発の成功に挟まれ、その交通利便性から強く伸び続けているエリアです。南側の森下に向かうエリアと、北側の本所に向かうエリアの賃貸ニーズ(賃料相場)を外さなければ堅実な投資ができるエリアであり、近隣の飲食店の使い勝手は単身者に人気が高く、また、東京駅を軸にしたオフィス街へのアクセスのみならず、新宿等の西側へのアクセスもよい、オールマイティーなエリアです。

5. 渕ノ上からのメッセージ

中心3区(千代田・港・中央)物件は新築・中古問わず安定的に価格が上がっており、不動産再販業者各社も利回りが低めでもその安定性を評価し強気に購入・販売に動いています。そのため、新築物件と中古物件との利回りの差が縮小傾向になりつつあります。

このような状況下では、どうしても長期保有を想定せざるを得ないので、今後再開発案件等が予定されている、オフィス供給量増加が想定されるエリアを軸に物件を狙うのがセオリーです。

その上で、1.中心に寄せていくのか(物件価格は高い)、2.その近隣エリアで探すのか(物件価格を抑えうる)、のどちらの戦略を採用するのか、ご自身の資産ポートフォリオに合わせて検討する形となります。

あくまで投資金額との見合いですので、新築・中古のいずれを選ぶかはご自身の戦略如何ですが、「物件仕様」の賃料に与える影響と、「今後のランニングコスト」という2軸から、丁寧に物件のクオリティーをご検討頂く必要があると思われます。

>>不動産のプロ・渕ノ上 弘和のプロフィールはこちらから:note

—--------------------------------------------------------------------------------------------------------------------

INVASEではローンの条件把握から物件のご提案、ローン付けまで一気通貫でご提案可能です。借入可能額を把握できるバウチャーサービス、物件の購入・売却をご検討されている方や立地・条件をご相談されたい方は、無料カウンセリングサービスJourney(ジャーニー)をご利用ください。

また、不動産投資ローンの借り換えによる収支改善のご提案も行っております。不動産投資ローンの借り換えを個人で行うことはハードルが高いですが、INVASEであれば【特別金利1.55%〜】からご提案が可能です。

収支を改善したいと思っている方は、まずは借り換え無料Web診断をご活用になってはいかがでしょうか。