不動産を購入して他人に貸し、賃料を得る不動産投資。近年は老後の年金対策や不動産投資ローンに付随する保険「団信」の効果などから、株式投資や投資信託などと並ぶ資産形成手段の1つとして注目されています。

INVASEでは数ある不動産投資手法の中でも「区分マンション投資」にフォーカスしたリスク指標「Pスコア」を、AIを活用して独自開発しました。本稿ではPスコアの概要とオススメの使い方について解説します。

*お時間のない方へ、INVASEであれば仲介物件の購入に関するご相談もいただけます。その他ローンに関するご相談や、いま不動産投資をすべきかどうか、どのような立地・条件が良いかなどご相談がございましたら無料カウンセリングサービス「Journey(ジャーニー)」をご利用ください。

1.Pスコアとは

PスコアはINVASEが開発した投資用不動産のリスク指標です。ここでいうリスクとは不動産が生み出すキャッシュフロー(賃料)の不確実性であり、空室リスクの程度を表したものと言ってもいいかもしれません。Pスコアは0.00〜5.00までの点数で表され、点数が高い方がリスクが低い、つまり将来賃料が安定的に入ってくる物件安全であることを示します。Pスコアを使うことで、渋谷から徒歩5分の物件と品川から徒歩3分の物件でどれくらいリスクが違うのか、といった質問に対し数字で答えることができます。

2.Pスコアと適正利回り

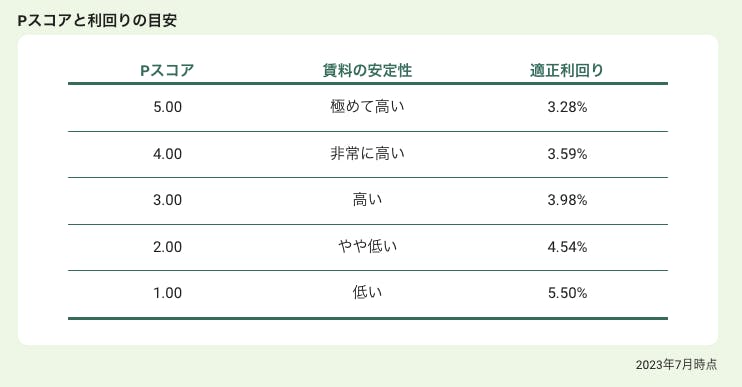

Pスコアは単なるリスク指標ではなく、そのリスクに応じた利回り(適正利回り)も計算できます。2023年7月時点のPスコアと適正利回りの関係は次図の通りです。

Pスコアは「賃料の安定性」を客観的な数字で表現しているわけですが、それに加えて各スコアに対応する適正利回りを提示して、賃料から理論的な不動産価格を計算することを可能にしました。(現在ビジネスモデル特許出願中)。

Pスコアは債券における格付けのようなもので、スコアが高くなればなるほど賃料の安定性が高い、つまり空室リスクが低いということであり、リスク・プレミアムが小さくなって適正利回りも低くなります。逆にPスコアが低い場合は、空室リスクが高いということですので、リスク・プレミアムが大きくなって適正利回りも高くなります。

3.Pスコアの構成要素

現在Pスコアが対応しているのは東京23区、横浜市及び川崎市の専有面積80㎡以下の区分マンションです。スコアリングの要素は、所在地、最寄り駅、駅距離、築年、専有面積、賃貸状況、所在階、マンションブランドの8項目です。これらの項目におけるポイントの合計がPスコアになります。では、それぞれについて解説します。

・所在地

不動産においては所在地は最も重要な要素の一つです。東京23区、横浜市及び川崎市に対しそれぞれポイントを付与しています。総じて、港区を筆頭に都心に近い地域ほど高いスコアになっています。Pスコア全体に占める影響度は約20%です。

・最寄り駅

首都圏において駅・鉄道網は移動の要であり、賃料の安定性を測るうえで重要な要素です。乗降者数や地価などをベースに数値化しており、必然的に主要ターミナル駅に対し高いポイントを付与しています。Pスコア全体に占める影響度は約20%です。

・駅からの距離(徒歩)

駅から物件までの徒歩分数のことで、0分から20分までの各徒歩分数にポイントを付与しています。当然駅から近い方がポイントは高くなります。Pスコア全体に占める影響度は約10%です。

・築年数

築年数は建物評価において非常に重要です。Pスコアでは新築から築20年までの各築年数にポイントを付与しています。築年数は単なる経年劣化という観点のみならず、内装や間取りがその時の賃貸需要を反映しているかという点でも重要です。一般的に新しい物件の方が設備などが最新であったり、間取りが時代の流行を反映しているため、築年数は将来的な賃料予測をする場合の重要な要素になります。また将来の物件販売を考えた時も金融機関のローンの付きやすさは築年数に左右されるため重要です。Pスコア全体に占める影響度は約30%です。

・専有面積

15㎡から80㎡の専有面積を対象に数値化しています。面積の小さい方がスコアが高くなります。Pスコア全体に占める影響度は約10%です。

・賃貸状況

賃貸中か空室かを数値化しています。賃貸中の方が空室よりスコアが高くなります。Pスコア全体に占める影響度は約5%です。

・所在階

1階から30階までの所在階を数値化しています。1階を0として一定の階数までは階が上がるほどスコアが高くなります。Pスコア全体に占める影響度は約3%です。

・マンションブランド

マンションブランドを数値化しています。投資用区分マンションは専業業者が多く、シリーズ化されたマンションブランドを持っています。それぞれのブランドで開発方針や内装設備及び管理体制が異なり、賃料の安定性を測る上では重要な要素です。さらに自社物件を販売後管理することが一般的で、管理から得られるレントロールデータを使ったパフォーマンス計測が可能です。INVASEでは、各開発会社と協力してマンションブランドのスコアリング高度化を進めています。Pスコア全体に占める影響度はまだ約3%と小さいですが、今後各マンションブランドの分析により、影響度がより大きくなると考えています。

4.Pスコアをどのように使うか

Pスコアの使い方について解説します。第一に、これから都市部の区分マンションで不動産投資を始めようと思う人はPスコアを使って不動産マーケットにおけるリスクとリターンの関係を把握することができます。不動産は大きな買い物なので、ついつい割安物件を探そうとしがちですが、リスクに対して過大なリターンが取れる物件などは基本的にはなく、そういうことに時間とエネルギーを使うことは非効率です。Pスコアを使えば、自分の取るリスクに応じた物件はどういうものか、その場合はどれくらいのリターンになるのか、を把握することができ、最適な物件を探すことができます。

第二に、具体的に購入を検討している区分マンションがあれば、立地など8つの項目を入力することでPスコアとそれが導く適正利回りを確認し、さらにその物件の賃料収入を適正利回りで割り戻すことで理論的な物件価格を確認することができます。Pスコアから計算される価格と実際の販売価格を比較してみて、大きな乖離がある場合は、その背後には何かあるのではないかと考え、一歩踏み込んだ調査を行うきっかけにできます。特に、販売価格がPスコアから計算される価格より大幅に安い場合は、何らかのトラブルや不具合が隠されている可能性を疑った方がいいでしょう。

第三に、今保有している物件についてPスコアを調べ、適正利回りと価格をチェックすることができます。Pスコアが導く適正利回りは今当該物件を売った場合にどれくらいの利回りで売れるのかを示しています。適正利回りはその物件のリスク・プレミアム以外に長期金利の動きやインフレ期待値の変化によって変動します。各要素の最新情報を反映した適正利回りを把握しておくことで、時価の把握と適切な売却タイミングを見つけることができます。

なお、Pスコアについては2022年11月よりINVASEのサイトで「INVASE 価格・利回りシミュレーター」としてどなたでも利用できるようになっているので、ぜひご利用下さい。

—--------------------------------------------------------------------------------------------------------------------

INVASEではローンの条件把握から物件のご提案、ローン付けまで一気通貫でご提案可能です。借入可能額を把握できるバウチャーサービス、物件の購入・売却をご検討されている方や立地・条件をご相談されたい方は、無料カウンセリングサービスJourney(ジャーニー)をご利用ください。

また、不動産投資ローンの借り換えによる収支改善のご提案も行っております。不動産投資ローンの借り換えを個人で行うことはハードルが高いですが、INVASEであれば【特別金利1.55%〜】からご提案が可能です。

収支を改善したいと思っている方は、まずは借り換え無料Web診断をご活用になってはいかがでしょうか。