INVASEより不動産投資市場の最新マーケット動向をお届けします。

金利動向やREIT市場、インフレ動向を踏まえた不動産投資市場分析や、INVASEの注目物件・注目エリア、不動産のプロからのアドバイスもご紹介。

*お時間のない方へ、INVASEであれば仲介物件の購入に関するご相談もいただけます。その他ローンに関するご相談や、いま不動産投資をすべきかどうか、どのような立地・条件が良いかなどご相談がございましたら無料カウンセリングサービス「Journey(ジャーニー)」をご利用ください。

1. 不動産投資市場サマリー

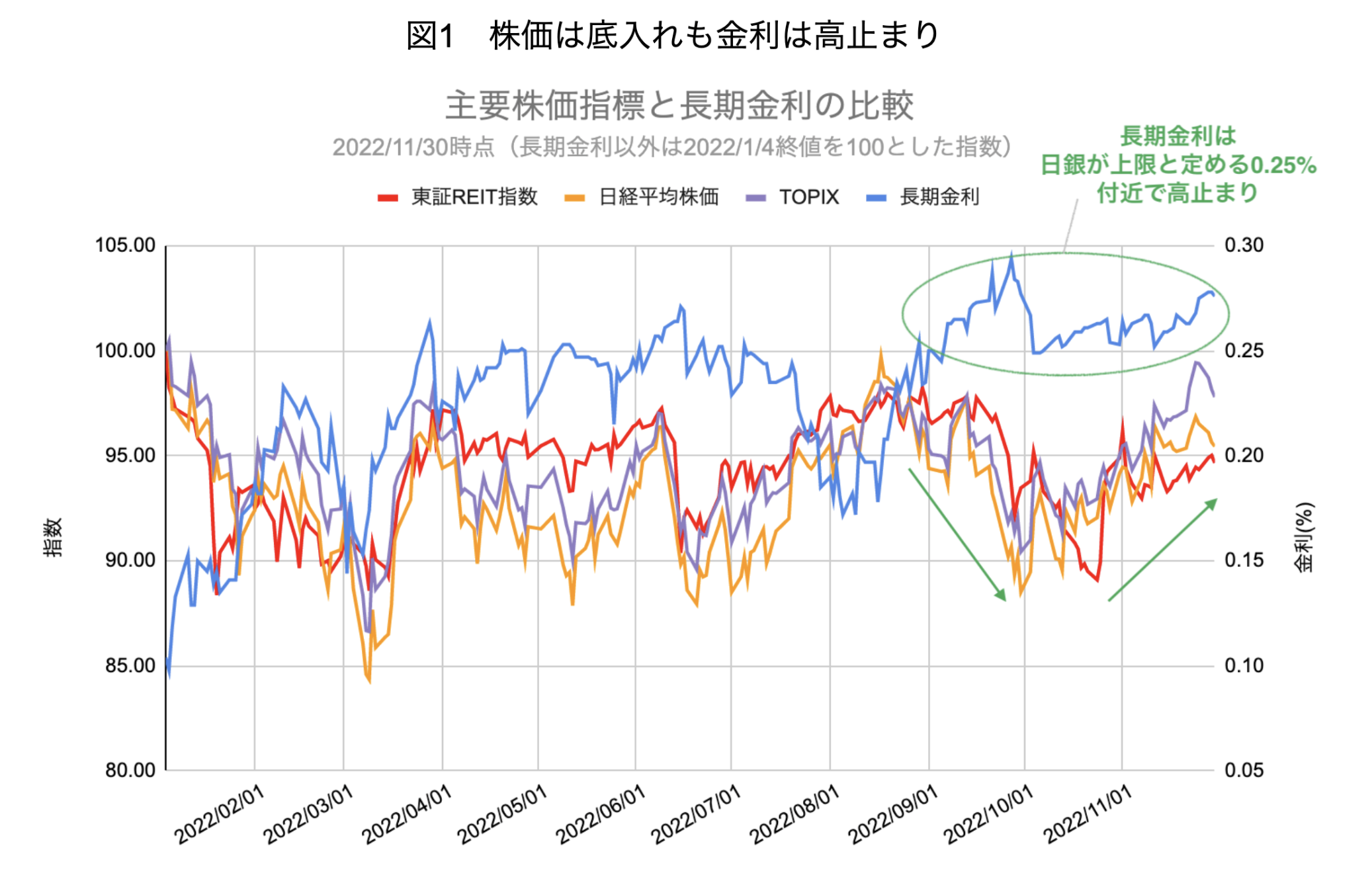

11月の金融市場では、今年最大のテーマであり株価低迷要因となった「インフレ対策としての欧米諸国の利上げ(金融環境の引き締め)」の終了が意識され始めたことで、日経平均株価やTOPIXといった主要株価指標が底堅く推移しました。

一方で欧米の利上げ自体はまだ続いていることもあり、日本の長期金利は高止まりが続いています(図1)。日銀が上限設定している0.25%という歴史的に見れば低金利な水準とはいえ、一般的に借り入れによって物件取得を行う不動産市場にとって、金利の高止まりは好ましい状況ではありません。

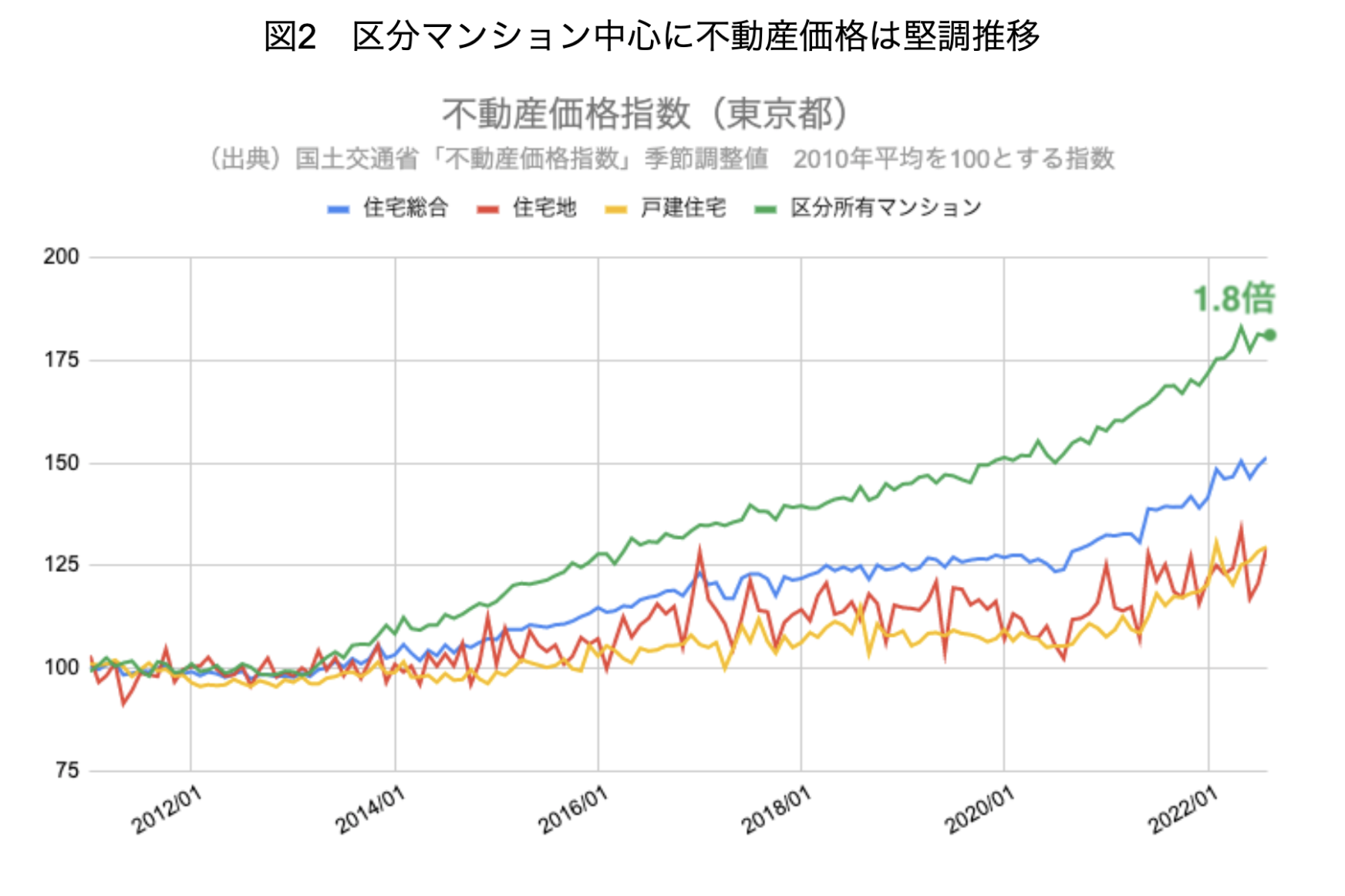

しかしながら、現物不動産価格は堅調な推移が続いています。「不動産価格指数(国土交通省)」によると、東京都は総合指数・戸建・マンション・住宅地(土地)いずれも2010年比で1.2倍以上となっており、とりわけ区分所有マンションは約1.8倍と大幅にアウトパフォームしています(図2)。金融緩和の恩恵はもちろんのこと、海外主要都市に比べ東京の不動産の利回りが高いことや足元の円安も、不動産価格にとっての追い風となっている可能性があります。

東京都の区分マンションは【CPI(インフレ率)の上昇→賃料上昇】の流れも継続しており、賃料・価格両面で上昇期待を持てる状況であると考えます(後掲 図4参照)。

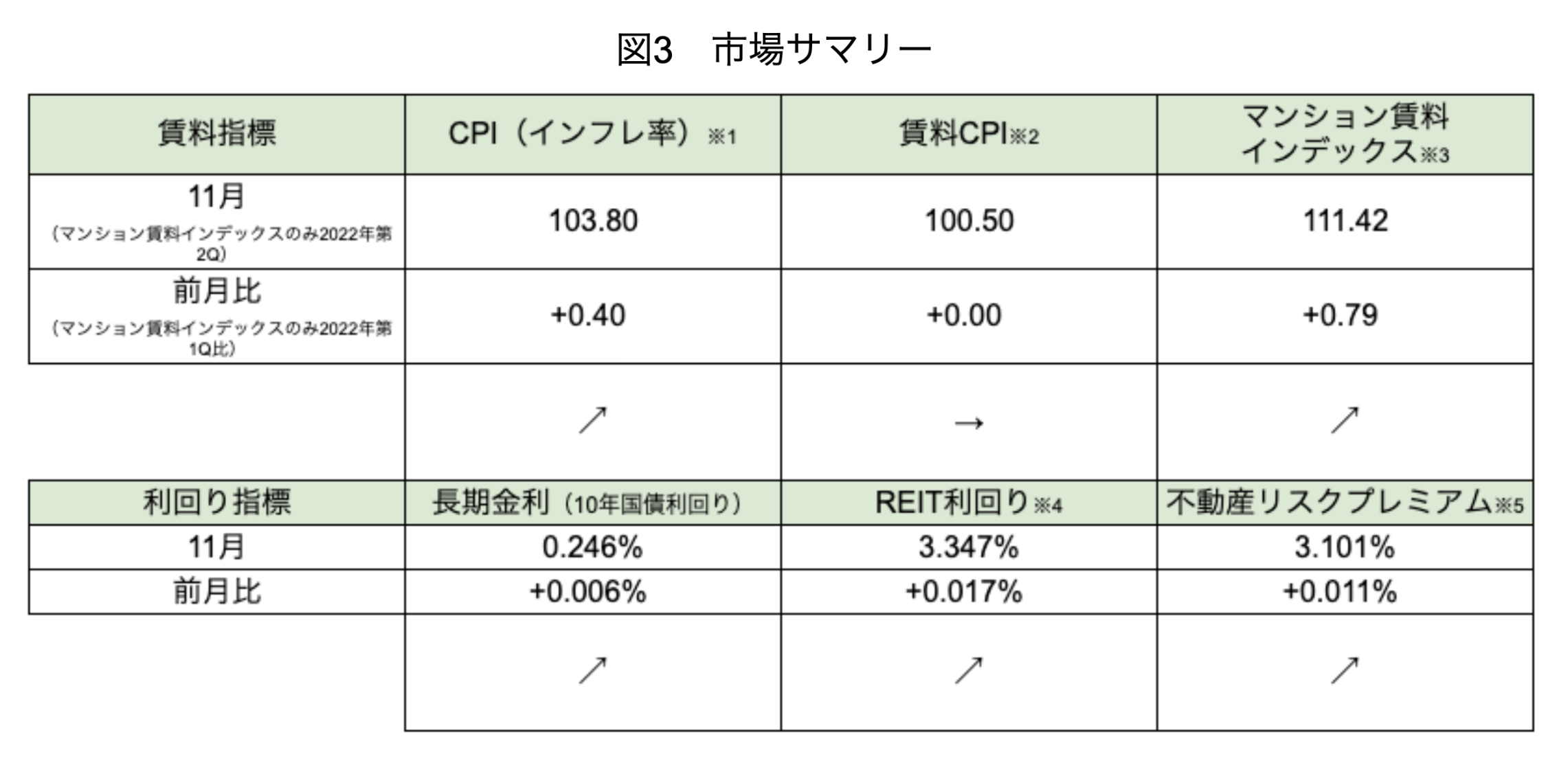

※1:2020年基準消費者物価指数(東京都区部)総合

※2:2020年基準消費者物価指数(東京都区部)家賃

※3:「マンション賃料インデックス(アットホーム株式会社、株式会社三井住友トラスト基礎研究所)」を元にMFS作成(東京23区、シングルタイプ 18㎡以上30㎡未満、2009.Q1=100)

※4:住宅特化型REITの時価総額上位3銘柄(アドバンス・レジデンス投資法人、日本アコモデーションファンド投資法人及びコンフォリア・レジデンシャル投資法人)の分配金利回り平均

※5:10年国債利回りとREIT利回りの差

2. 各種指標の動向

賃料・インフレ

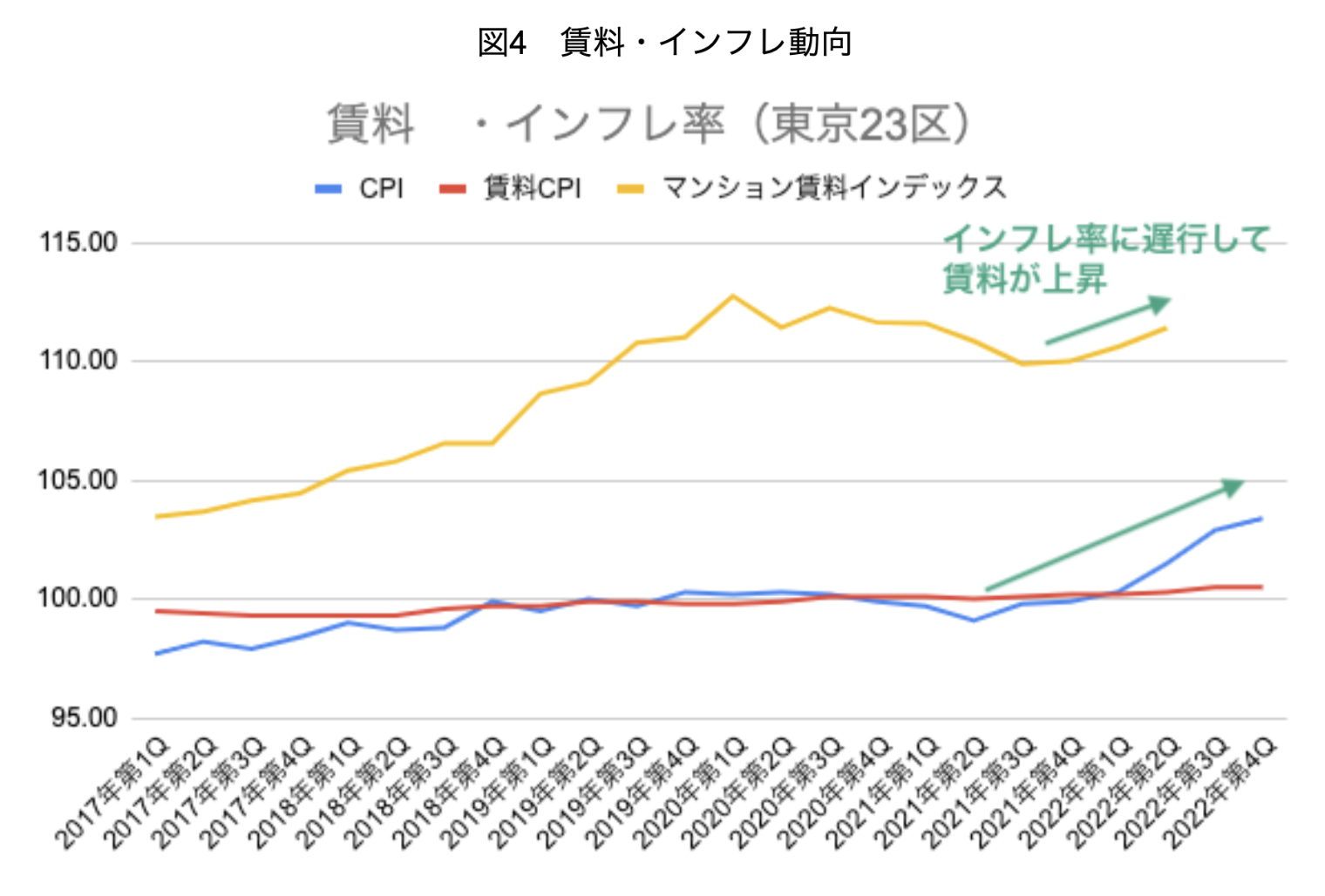

欧米諸国に比べて緩やかであるものの、日本でも直近のインフレ率は3%台後半と着実にインフレが進んでいます。マンション賃料インデックス(アットホーム社公表)はコロナ禍からの回復も相まってCPIにやや遅行して上昇しており、東京都の区分マンションでは「インフレ→賃料上昇」の流れが続いています。

一方、区分マンション以外も含む賃料CPI(総務省)は横ばいの動きが続いています。統計上、区分マンションに比べて戸建て・アパート等はコロナ禍の影響が少なかった面もあると見られますが、現時点ではインフレの恩恵を受けた賃料上昇は区分マンションに限定された動きである可能性があります。

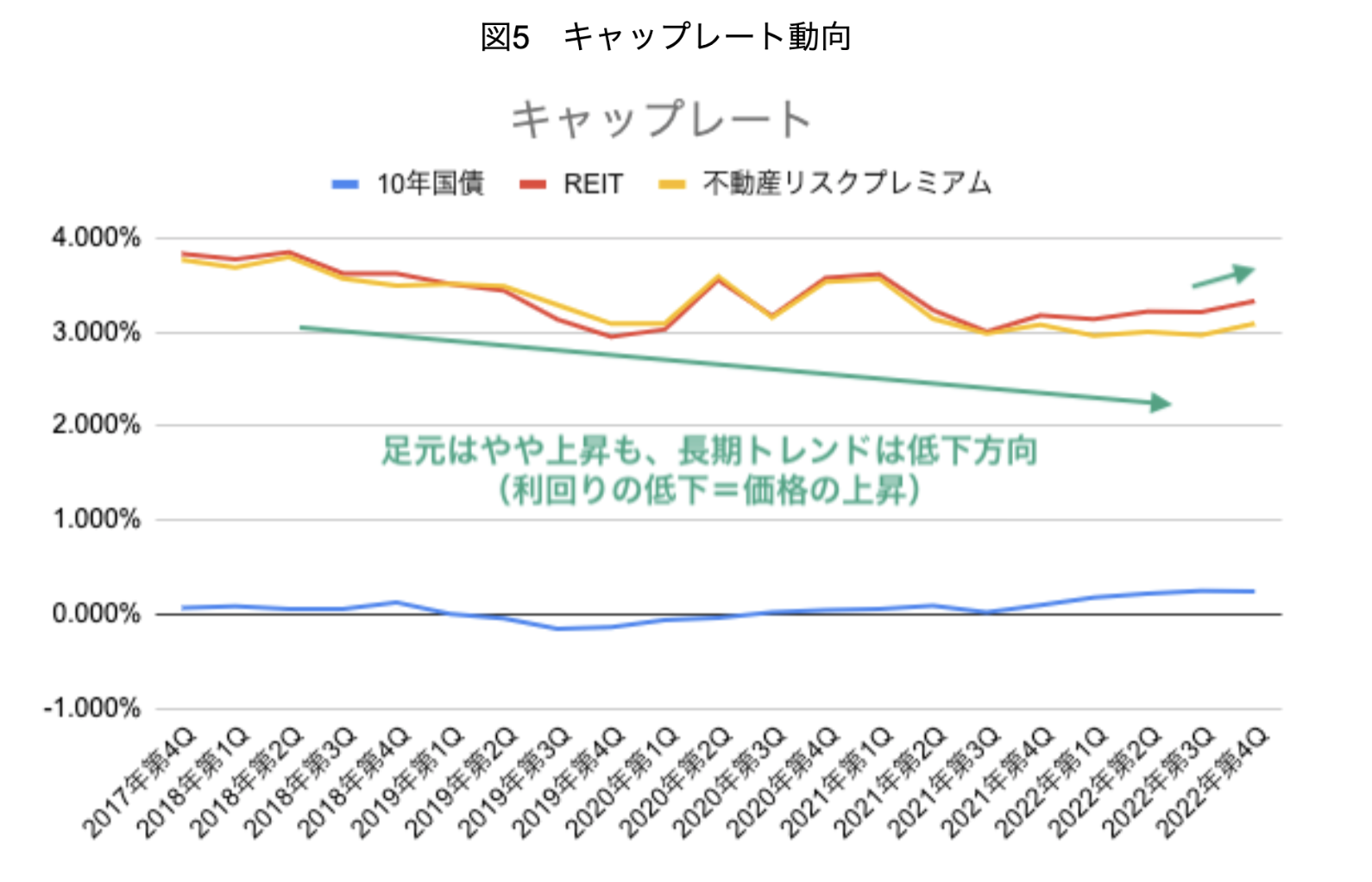

キャップレート(表面利回り)動向

11月は株価が底堅い動きとなった一方、REIT(不動産投資信託)価格は弱含みの推移となったことから、不動産リスクプレミアムが先月比でやや上昇しました (リターンの上昇=リスクの上昇)。

しかし、これはREITの流動性が高く日々値動きすることによるものであり、図2の通り現物不動産価格の上昇は続いていることから、キャップレートが低下する長期トレンドに依然として変化はありません。

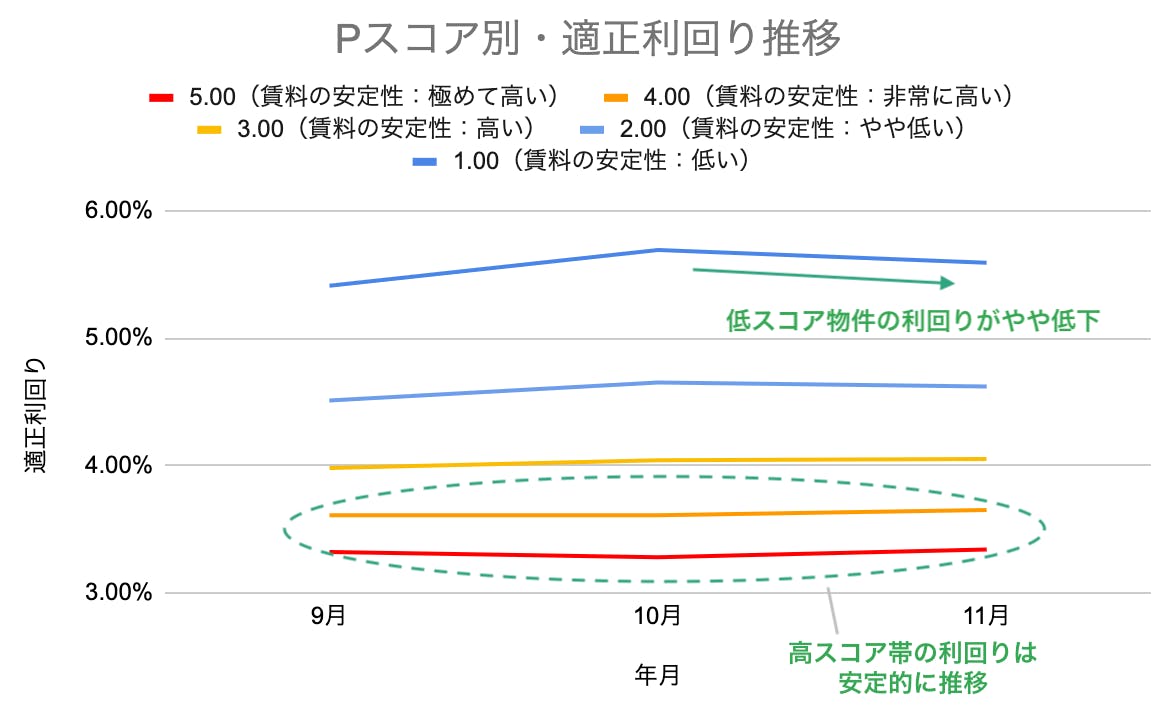

Pスコア・適正利回り

PスコアとはINVASEがAIを駆使して独自開発した、区分マンションの「賃料の安定性」を評価する指標です。Pスコアは0.00〜5.00の間で示され、Pスコアが高いほど賃貸需要や賃料の安定性が高いことを意味します。不動産市場の動向を踏まえ毎月アップデートされるPスコアシミュレーターが指し示す、Pスコアに対応した適正利回りをグラフ化したものが以下です。

高スコア物件の適正利回りが安定的に推移する中、足元では低スコア物件の適正利回りがやや低下しています。築古物件や都心の超好立地から外れた物件など、賃料の安定性に乏しい物件でも利回りが低下していることを意味しており、不動産市場の活況を感じさせる状況となっています。

3. 最新の注目物件

オリゾンマーレ ー有明エリアでの安定した投資を視野にー

様々なドラマの舞台にもなっている、有明のフラッグシップマンションの一つである「オリゾンマーレ」は、その東京中心部へのアクセス、目の前にオープンした国家戦略特区の商業施設「有明ガーデン」、近隣の新築マンションの好調な販売状況の影響等から、近年流通価格が大きく伸びています。

直近では大規模修繕工事等によるメンテナンスもなされており、建物修繕状況のアップデートを通して、保有に関するリスクも軽減されているといえます。

築19年ではあるものの、大規模マンションとしてのランニングコストの安定性、負担とリスクの明確さ、そしてリフォーム可変性を織り込んだ場合の割安感等を勘案すると、投資対象としてマネジメントがしやすく、また、出口としての実需ニーズも期待できる物件・エリアです。

リフォーム等の費用も見立てつつ、インフレーション状況下でのキャピタルゲインを狙うのが戦略の一つではありますが、そもそも有明エリアの賃料が高めに推移している現状から、ランニングコストを勘案してもインカムゲインも狙えるため、キャピタルゲイン・インカムゲインの両方を狙える、非常に魅力的な物件といえます。

4. 注目地域

今月の注目地域:有明 ー地下鉄構想をはじめとした方針の明確化ー

まだまだ「空き地」の目立つ有明エリアは、歴史的に見ても長い道のりを経て今の街が形づくられてきましたが、ここ数年で非連続な変化が生じています。

ここ数年では有明ガーデンのオープン、シティタワー東京ベイ等のフラッグシップマンションの建設等を通し、周辺の物件価格がアップトレンドになっており、新たな注目エリアとしてピックアップされています。

多くの皆様の記憶では「東京オリンピック」の会場といったイメージが強いかもしれませんが、より具体的な今後の発展を考えた際、東京駅を中心としたオフィス・商業施設再開発エリアへのアクセスがポイントとなります。

現状はバス等によるフォローが中心となっていますが、先日発表された湾岸地下鉄構想では東京〜有明のアクセスが格段に向上するのみならず、りんかい線を経由しての羽田空港へのアクセスも予定されているため、エリアの利便性は格段に向上することが想定されています。

この期待値が織り込まれてくると、今後の東京エリアの大規模開発は東京駅〜京浜東北線から東側、南側に向けてオフィス・商業施設へのアクセスを軸に形成される可能性が高いと言えるのではないでしょうか。

5. INVASE執行役員・渕ノ上からのメッセージ

金融緩和が続く中、教科書通りであればインフレ目標に向けた貨幣価値の下落が想定されます。その中で、参入障壁の低い、初期費用が小さい物件をご購入される方の動きも継続して活発であるものの、直近で現金確保ができている方においては、インフレに対する防衛手段の一つとして、大き目な頭金を入れての不動産投資に動かれるケースが散見されてきています。

「参入障壁が高ければより利益が出やすい」という投資における基本ロジックから、余剰資金をお持ちの方は頭金を多めに入れて「ブルー・オーシャン」を狙うのはある意味セオリーとも言えます。

攻めに転ずるという観点から、現金を物件に変えて貨幣価値の下落に備えつつ、更に強めのローンでレバレッジを狙い、勝率と収益幅を上げる戦略を採用して資産のストレッチを安定的に狙うことは、バランス的にも合理性があります。

そして、このような状況の中では、本当に勝てる物件が何なのか、不動産の変数である「土地(街)」「建物」「管理」を理解した上で物件選定を行い、ベストな不動産投資を行ってください。

>>不動産のプロ・渕ノ上 弘和のプロフィールはこちらから:note

—--------------------------------------------------------------------------------------------------------------------

INVASEではローンの条件把握から物件のご提案、ローン付けまで一気通貫でご提案可能です。借入可能額を把握できるバウチャーサービス、物件の購入・売却をご検討されている方や立地・条件をご相談されたい方は、無料カウンセリングサービスJourney(ジャーニー)をご利用ください。

また、不動産投資ローンの借り換えによる収支改善のご提案も行っております。不動産投資ローンの借り換えを個人で行うことはハードルが高いですが、INVASEであれば【特別金利1.55%〜】からご提案が可能です。

収支を改善したいと思っている方は、まずは借り換え無料Web診断をご活用になってはいかがでしょうか。