INVASEより不動産投資市場の最新マーケット動向をお届けします。

金利動向やREIT市場、インフレ動向を踏まえた不動産投資市場分析や、INVASEの注目物件・注目エリア、不動産のプロからのアドバイスもご紹介。

*お時間のない方へ、INVASEであれば仲介物件の購入に関するご相談を承ります。その他にもローンに関するご相談や、いま不動産投資をすべきかどうか、どのような立地・条件が良いかなどご相談がございましたら無料カウンセリングサービス「Journey(ジャーニー)」をご利用ください。

1. 不動産投資市場サマリー

日銀による金融緩和政策の修正以降、国内金利は高水準で推移しています。不動産投資は一般的に借り入れによる資金調達で行われることから、1月はREIT(上場不動産投資信託)の株価が軟調に推移していました。2月は日銀新総裁に就任予定の植田和男氏が当面は現行の金融緩和政策を維持する意向を表明したことで、金利上昇をめぐる先行き不透明感の後退から、REITはやや持ち直しています。

REITは一流の不動産デベロッパーのスポンサードにより、大きなファンドとしてハイグレード一棟マンション等の開発や運用を行い、その果実(賃料や物件売却益)を投資家へ還元する金融商品です。実物不動産に比べ価格(株価)の上下は激しいですが、不動産市場に対する金融市場の見方が色濃く反映されるため、今後もREITの動向をウォッチしていきます。

今後の注目点は、引き続きインフレ進行を背景にした賃料・不動産価格の上昇です。前回のレポートでは日経新聞の報道を踏まえ、人口の東京一極集中への回帰と、その中でのエリア選別の重要性について解説しました。INVASEでは引き続き、不動産市況や人口動態、金融政策の動向を踏まえ情報発信していきます。

サマリー

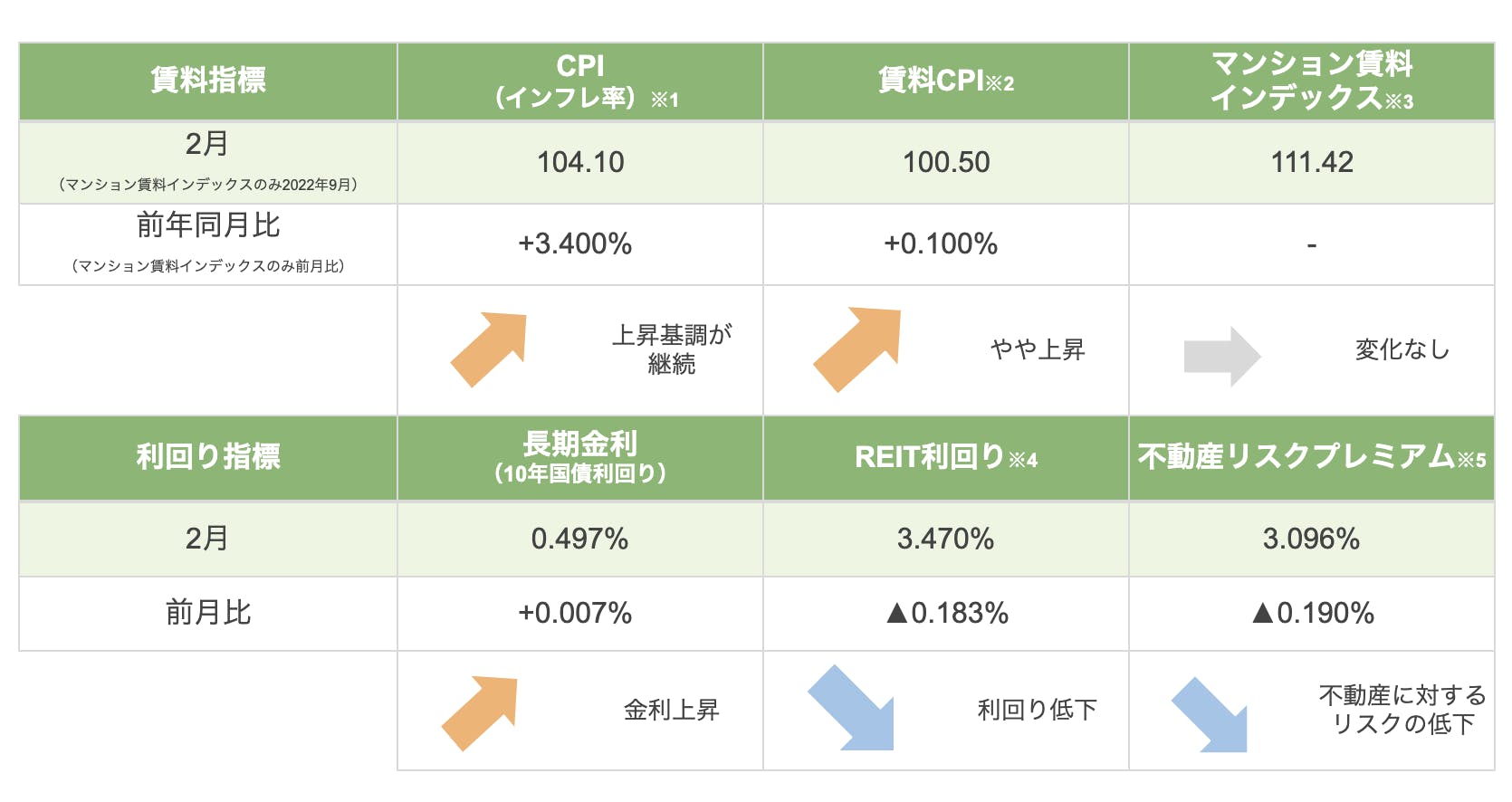

※1:2020年基準消費者物価指数(東京都区部)総合

※2:2020年基準消費者物価指数(東京都区部)家賃

※3:「マンション賃料インデックス(アットホーム株式会社、株式会社三井住友トラスト基礎研究所)」を元にMFS作成(東京23区、シングルタイプ 18㎡以上30㎡未満、2009.Q1=100)

※4:住宅特化型REITの時価総額上位3銘柄(アドバンス・レジデンス投資法人、日本アコモデーションファンド投資法人及びコンフォリア・レジデンシャル投資法人)の分配金利回り平均

※5:10年国債利回りとREIT利回りの差

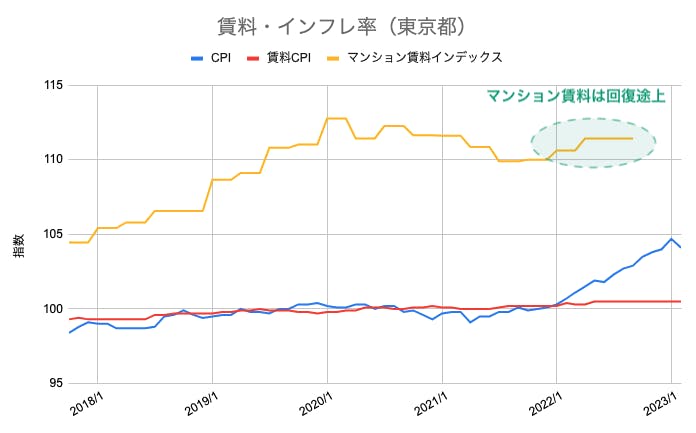

賃料・インフレ

東京都のインフレ率は直近値がやや低下したものの、前年比+4%程度と過去5年程度の中では最もインフレ進行局面となっています。マンション賃料がコロナ禍からの回復途上であり、入居者入れ替え・賃料改定のタイミングに合わせて徐々に上昇していくものと予想されます。

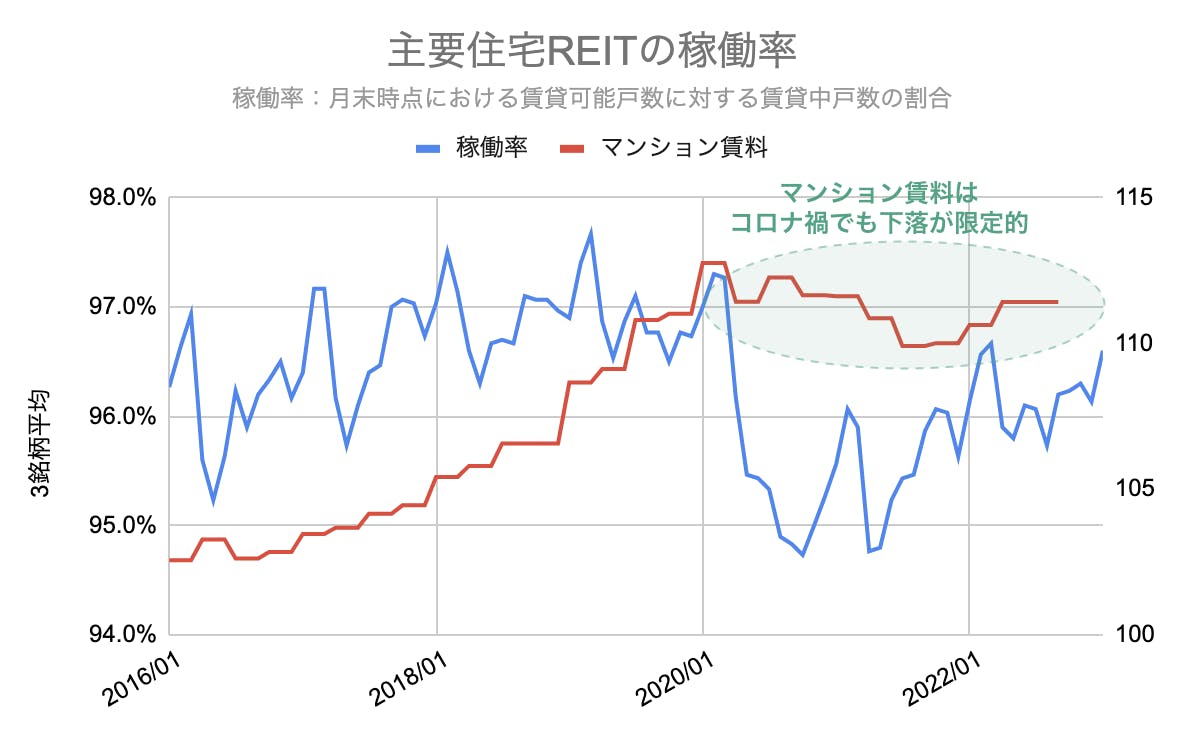

少し切り口を変えたデータもご紹介します。以下は主要なREITの都心部における稼働率と、23区のマンション賃料(シングルタイプ)を重ねたグラフです。REITの稼働率はコロナ禍で大幅低下し、現在は回復局面となっていますが、マンション賃料は2020年にかけ大幅上昇した後の下がり幅は限定的となっており、都心部のマンション賃料には一定の下方硬直性があると考えられます。また、REITの稼働率も低下幅は2%程度であることから、コロナ禍でも一定の賃貸需要は継続していたと見られ、都心部のマンション投資の 手堅さが感じられます。

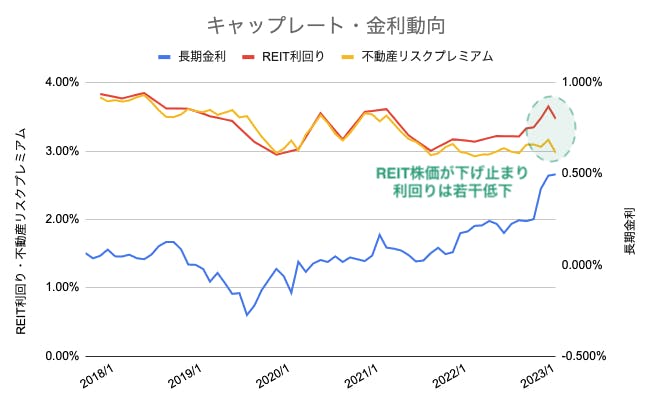

キャップレート(表面利回り)

REIT株価の上昇(利回り低下)により不動産リスクプレミアムが低下しました。日銀新総裁のスタンスが徐々に明らかになる中、不動産市場の先行きに対する警戒感がやや和らいだものと考えられます。

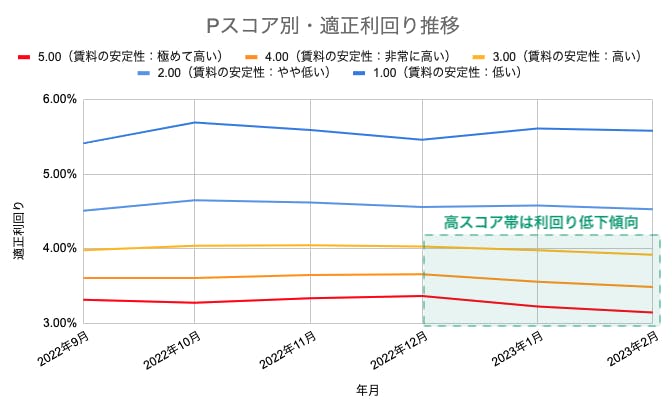

Pスコア・適正利回り

PスコアとはINVASEがAIを駆使して独自開発した、区分マンションの「賃料の安定性」を評価する指標です。Pスコアは0.00〜5.00の間で示され、Pスコアが高いほど賃貸需要や賃料の安定性が高いことを意味します。不動産市場の動向を踏まえ毎月アップデートされるPスコアシミュレーターが指し示す、Pスコアに対応した適正利回りをグラフ化したものが以下です。

より好立地・より新しい物件が該当する、高スコア帯の利回りは緩やかな低下が続いています。

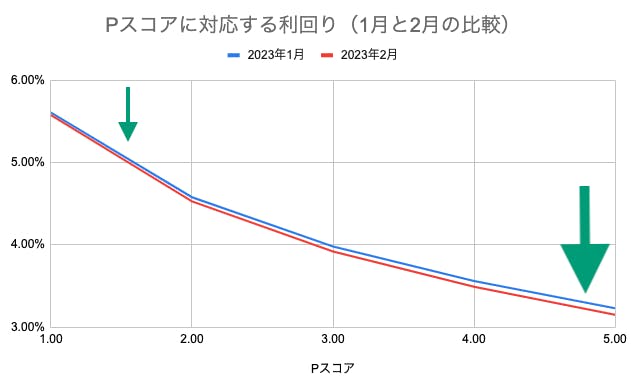

1月から2月にかけての変化を以下のグラフにて切り出すと、利回りは全体的に低下したものの、より高スコア帯の方が低下幅が大きい形となっており、金利環境の変化からより高仕様の物件の方が利回り低下(不動産価格上昇)の動きが強くなっています。

3. 最新の注目物件

DIPS東十条駅前RESIDENCE ー数年後の更なる発展を見据えてー

以前も触れさせていただいているように、「コンドミニアム・アセットマネジメント」の観点からは、インフレキャッチアップ・バランスシート上の収益を意識した場合、「土地(街)」の要素が最も重要となり、次に「建物」の要素が見るべきポイントとなります。

今回、ご紹介させていただく「DIPS東十条駅前RESIDENCE」は京浜東北線東十条駅徒歩2分であるのみならず、東京メトロ南北線王子神谷駅にも11分、更には埼京線十条駅にも徒歩13分と交通利便性が抜群であり都心部へのアクセスに強みがあります。

資産性のベンチマークが都心部へのアクセスであることは明確ですので、現段階でも資産性が注目されているエリアです。

更に、現状として古い建築物等も多数あるため今後の新陳代謝の期待として「土地(街)」に注目ができる物件です。

物件仕様は株式会社DIPSの他の物件同様、現在のインフレキャッチアップを意識して構成されています。専有部分は26㎡を超える広さの部屋に1,200mm×1,600mmのバスルームを配置し、独立洗面台等も当然備えています。

街の新陳代謝・発展を狙うのであれば10年後にも強い物件である必要がありますが、その条件を満たすことができる物件と言えます。

4. 注目地域

今月の注目地域:十条、東十条、王子神谷ライン

十条駅、東十条、王子神谷の西から東にかけての「十条〜王子神谷ベルト地帯」は、従前の住宅地、商店街等の新陳代謝にも期待ができ、今後の発展が楽しみなエリアです。

※「十条〜王子神谷ベルト地帯」という呼称は渕ノ上による造語です。

十条の駅前再開発は「十条駅西口地区第一種市街地再開発事業」として建物全体の「J& TERRACE(ジェイトテラス)」、基壇部分の商業施設等の「J& MALL(ジェイトモール)」とで構成され、そのタワーマンション部分である「THE TOWER JUJO(ザ・タワージュウジョウ)」はエリアのフラッグシップマンションとして強い期待が持たれています。

そして、そのまま住宅地・昔ながらの商店街を抜け京浜東北線の東十条の駅まで出ると、高築年数物件を所々に擁する商店街が広がり、強い新陳代謝の可能性が感じられます。

更に東側に向かうと南北線の王子神谷駅があり、交通利便性の高い住宅地が続いています。王子〜王子神谷〜志茂といった南北線沿いのエリアについては、1991年にそれぞれの駅が開業されてからは住宅エリアとしての安定性が増しており、街が広く・強くなっています。

街の中でも直近での伸び率が高いエリアと物件、伸び率が低いエリアと物件に分かれているため、見極めができれば数年後により大きな収益を上げられる可能性があるエリアです。

5. INVASE事業責任者・渕ノ上からのメッセージ

投資用物件選定のシーンで耳にすることが多いフレーズとして「新築マンションだから・・・」「中古マンションだから・・・」というものがあります。

もちろんそういった単純な理由で物件を評価するのは正しくなく、(1)賃料・物件価格がインフレにキャッチアップする可能性がどれだけあるのか、(2)その物件価格が費用対効果の観点から合理性があるのか、ということがポイントとなります。

費用:「イニシャルコスト」「ランニングコスト」

効果:「インカムゲイン」「キャピタルゲイン」の安定性とストレッチ可能性

つまり、費用対効果の観点から損をしない投資を行うことが最も重要であり、単純なイニシャルコストだけでは判断材料としては著しく不足していると言わざるを得ません。修繕費用、今後の家賃の上昇可能性等、より多くの変数に注目すればするほど、新築マンションがよい、中古マンションがよいというシンプルな区分けでは通用しないのが実際です。

是非個別の変数を丁寧に拾い、最適な物件をお選びください。

>>不動産のプロ・渕ノ上 弘和のプロフィールはこちらから:note

----------------------------------------------------------------------------------------------------------------------

INVASEではローンの条件把握から物件のご提案、ローン付けまで一気通貫でご提案可能です。借入可能額を把握できるバウチャーサービス、物件の購入・売却をご検討されている方や立地・条件をご相談されたい方は、無料カウンセリングサービスJourney(ジャーニー)をご利用ください。

また、不動産投資ローンの借り換えによる収支改善のご提案も行っております。不動産投資ローンの借り換えを個人で行うことはハードルが高いですが、INVASEであれば【特別金利1.55%〜】からご提案が可能です。

収支を改善したいと思っている方は、まずは借り換え無料Web診断をご活用になってはいかがでしょうか。