高所得層ほど所得税・住民税・社会保険料の負担割合が高く、いくら収入が増えても手元に残る金額は想像以上に少なくなります。

一方で、給与所得者は経費計上の自由度が低く、一般的な節税策では、節税効果に上限があるのが現実です。

このような背景の中で、不動産投資は「レバレッジ(融資)」「減価償却」「損益通算」といった仕組みを活用し、税金対策と資産形成を同時に実現できる稀有な手段といえます。

本記事では、年収2,000万円クラスのサラリーマンが不動産投資を活用する際に知っておくべき節税の仕組みや効果が生じる理由、そして注意点について解説します。

なぜ年収2,000万円クラスの方に不動産投資がおすすめなのか?

年収2,000万円は、日本の給与所得者全体で見ても上位約0.3%にあたる高所得層です。

出典:令和5年分 民間給与実態統計調査-調査結果報告-より

しかし、当の本人たちからは「生活が思ったより楽ではない」「税金が高すぎて苦しい」といった声が聞かれるのも事実です。

稼いでも稼いでも、所得税や住民税、社会保険料で引かれる割合が大きくなり、「思ったほど手元に残らない」と感じている方も多いのではないでしょうか。

それでは、なぜ年収2,000万円クラスの方に不動産投資がおすすめなのか?

それは、この層が抱える税負担の重さと資産運用の選択肢の少なさという二つの課題を、同時に解決できる可能性があるからです。

理由1:「損益通算」による所得税・住民税の圧縮効果

不動産投資が節税策として機能する最大のカラクリが「損益通算」です。

不動産投資で得られる「不動産所得」は、家賃収入からローンの金利、管理費、固定資産税、そして「減価償却費」などの必要経費を差し引いて計算されます。

ここで重要なのが「減価償却費」です。これは、物件の取得費用(建物部分)を、法的に定められた耐用年数にわたって分割し、毎年経費として計上する会計上の費用のことです。

実際に現金が出ていくわけではない(キャッシュアウトを伴わない)にもかかわらず、経費として計上できる点が最大のポイントです。

この減価償却費をうまく活用することで、手元のキャッシュフロー(家賃収入からローン返済などを引いた額)は黒字であっても、税務上の「不動産所得」は赤字になるケースを作り出せます。

「損益通算」とは、この不動産所得の赤字を、本業である「給与所得」の黒字と合算(相殺)できる制度です。

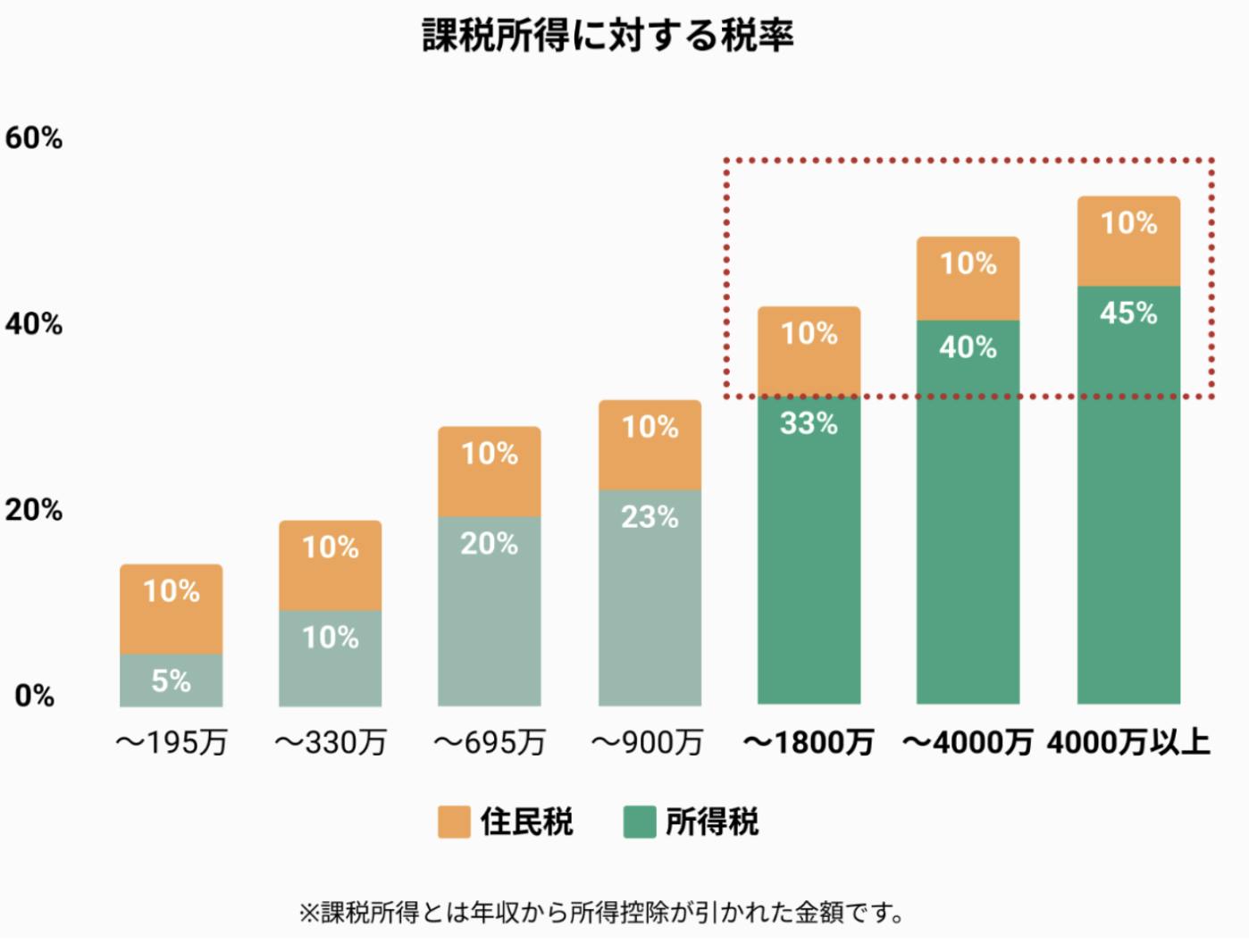

年収2.000万円のサラリーマンは、所得税と住民税を合わせて最大50%(所得税40%+住民税10%)という非常に高い税率区分に該当する可能性があります。

仮に不動産所得で年間500万円の赤字を計上できた場合、その500万円分が給与所得から差し引かれ、課税所得が圧縮されます。

その結果、確定申告によって多額の所得税が還付され、さらに翌年の住民税も減額される、という強力な節税効果が期待できるのです。

理由2:他の節税策(ふるさと納税・iDeCo)にはない「レバレッジ効果」

節税と聞くと、まず「ふるさと納税」や「iDeCo(個人型確定拠出年金)」を思い浮かべる方が多いでしょう。

これらは手軽に始められる非常に優れた制度ですが、節税できる金額には明確な「上限」があります。

例えば、年収2,000万円(独身または共働きと仮定)の場合、ふるさと納税の控除上限額は年間約56万円程度。

iDeCoも、企業年金のないサラリーマンで年間27.6万円(月額2.3万円)が掛金の上限です。税負担全体から見ると、その効果は限定的かもしれません。

加えて、これらの節税術はご自身の手持ち資金を使って対策をすることになります。一方で、不動産投資の場合には融資を活用して不動産を取得できる「レバレッジ効果」があります。

金融機関からの融資、すなわち「他人資本」を活用することで、自己資金の何倍、何十倍もの規模の投資を実行できます。

年収2,000万円という高い社会的信用力は、この融資審査において絶大なアドバンテージとなります。

数千万円、あるいは億単位の物件を取得し、その規模で生じる経費(特に後述する減価償却費)を活用することで、ふるさと納税やiDeCoとは比較にならないスケールの節税効果を狙うことが可能になります。

理由3:節税しながらインカムゲイン(家賃収入)と資産形成を両立できる

節税はあくまで大きなメリットの一つであり、長期的な「資産形成」こそが、年収2,000万円を超えるようなサラリーマンの方が不動産投資を選ぶ理由です。

節税対策(損益通算)を実行しながらも、物件からは毎月安定した「家賃収入(インカムゲイン)」が得られます。

このキャッシュフローは、現役世代の可処分所得を厚くするだけでなく、将来への備えにもなります。

やがてローンを完済すれば、物件という「実物資産」が手元に残り、家賃収入の多くがそのまま手取りとなります。

また、実物資産である不動産は、インフレへの対策としても有効です。

物価が上昇する局面では現金の価値は目減りしますが、不動産価格や家賃も連動して上昇する傾向があるため、資産価値を守る効果が期待できます。

このように、不動産投資は「節税(短期)」「インカムゲイン(中期)」「資産形成・年金対策(長期)」という、異なる時間軸でのメリットを同時に追求できる、合理的な資産運用戦略なのです。

参考>>不動産投資を検討中の方は、まずご自身の借入可能額を把握することが重要です。借入可能額シミュレーションで、わずか1分であなたの借入可能な目安額を確認できます。

サラリーマンができる節税の「裏ワザ」?不動産投資の節税スキームとは

不動産投資で節税できるという話は「裏ワザ」とも言われますが、実際のところこれは税法にきちんと則った合法的な手法です。

その仕組みの核心にあるのが、「経費計上」と「損益通算」という2つの観点から実現ができます。

経費としてカウントできる範囲は、想定以上に広い

不動産所得の計算式はシンプルで、家賃などの収入から必要経費を引いたものです。

まず大きいのが減価償却費です。

建物の取得費用を、構造ごとに決められた年数(木造なら22年、鉄筋コンクリート造なら47年)で分割して計上していきます。

出典:国税庁「主な減価償却資産の耐用年数表」より

特に節税効果が高いとされるのが、築古の木造物件です。

なぜなら、法定耐用年数の22年を過ぎた木造物件なら、簡便法で4年間という短期間で償却できるからです。

仮に建物価格が2,000万円なら、年間500万円という大きな減価償却費を計上でき、帳簿上の赤字を作りやすくなります。

次に、不動産投資ローンの金利部分です。

基本的には全額経費として計上できます。(元本返済は対象外となる点、赤字申告の場合は建物部分にかかる利息分のみの計上となる点も注意は必要です。)

年収2,000万円という属性があれば、条件の良い融資を受けて不動産投資を始められる可能性が高いです。

さらには諸経費として、固定資産税や都市計画税といった租税公課、管理会社への委託手数料、原状回復にかかる修繕費、火災保険料、税理士報酬、物件視察のための交通費なども認められます。

ただし注意点として、資産価値を高めるような大規模修繕は「資本的支出」とみなされ、一括で経費にはできず減価償却の対象になります。

こうした経費を漏れなく計上することが、節税効果を得るための大前提となります。

給与所得の黒字と不動産所得の赤字を相殺する

不動産投資で発生した赤字分は、本業の給与所得と合算して計算することができます。

この合算して計算できる、「損益通算」という仕組みこそが、不動産投資による節税が実現できる大きなポイントです。

所得税法では所得を10種類に分類していますが、すべての所得の赤字が他の所得と相殺できるわけではありません。

損益通算が認められているのは、主に不動産所得、事業所得、山林所得、総合課税の譲渡所得の4つです。

サラリーマンが給与所得と損益通算できる現実的な選択肢は、事実上「不動産所得」だけと言えるでしょう。

具体的な流れを見ていきます。

まず年末調整で、年収2,000万円(給与所得控除を引いた給与所得は1805万円)が確定します。

会社はこれを基に源泉徴収を行います。

一方で、減価償却費などの計上により不動産所得が例えば500万円の赤字になったとします。

翌年2〜3月の確定申告で、この給与所得1,805万円と不動産所得マイナス500万円を合算し、総所得金額を1,305万円として申告します。

すると、本来1,805万円(から各種控除を引いた額)で計算されるはずだった税金が、1,305万円を前提に再計算されます。

その結果、年末調整で「1,805万円」を前提に納めすぎた所得税が還付金として振り込まれることになります。

さらに、確定申告の結果に基づいて、翌年6月から納める住民税も「1,305万円」を前提とした金額に減額されます。

こうして年収2,000万円を超えるような方は納税額が大きいため、納めすぎた税金を取り戻し、将来の税負担も軽減できるので節税が叶うというわけです。

節税だけを目的にすると、落とし穴にはまる

ただし、大きな注意点があります。

それは「節税効果は永続しない」という事実です。

例えば、築古木造の4年償却スキームを使った場合、5年目からは減価償却費がゼロになります。

キャッシュアウトを伴わない最大の経費がなくなるわけで、不動産所得が一気に黒字化します。

この状態は「デッドクロス」と呼ばれています。

デッドクロスが起きると、給与所得に加えて不動産所得(黒字)分の税金も上乗せされるため、節税どころか「増税」状態になります。

結果として、デッドクロスを迎えた物件のみを保有している場合、確定申告後にキャッシュフローが急激に悪化するリスクがあるのです。

また、節税効果だけを追い求めて、入居者が見込めない物件や、資産価値がほぼゼロで売却できない物件を購入してしまうと、損益通算による節税額をはるかに上回る投資損失を被る可能性も十分にあります。

不動産投資は、あくまで「不動産賃貸業」という事業です。

いくら年収2,000万円を超えるサラリーマンだったとしても、節税ばかりを追い求めず、優良な物件に投資した結果として得られる「副次的なメリット」と捉えるべきでしょう。

減価償却費は売却時に組み戻される点も要注意

減価償却によって節税効果を得られるのは確かですが、その分、将来の売却時に税負担が増える可能性がある点にも注意が必要です。

不動産を売却する際には、譲渡所得(いわゆる売却益)に対して「譲渡所得税」が課されます。

このときの課税対象となる金額は、次の式で計算されます。

譲渡所得 = 売却価格 −(取得費 − 減価償却費の累計額)− 譲渡費用

つまり、これまで経費として計上してきた減価償却費の累計額は、取得費から差し引かれる仕組みになっています。

その結果、減価償却を多く計上すればするほど帳簿上の取得費は小さくなり、売却時の譲渡所得(=課税対象となる利益)が大きくなるのです。

たとえば、築古の木造物件などで短期間に多額の減価償却費を計上した場合、保有中は損益通算によって大きな節税効果を得られますが、

数年後に売却する際には、「減価償却で圧縮した分」が組み戻される形で譲渡所得が膨らみ、売却時の税負担が想定より重くなるケースもあります。

こうした現象は税務上、「減価償却の組み戻し(減価償却費の控除相当額の加算)」と呼ばれます。

これは節税を否定するものではなく、あくまで税のタイミングを前倒ししているという考え方に近いものです。

減価償却によって短期的に税負担を軽減できる一方で、将来的には売却時にその分の税金が発生する可能性があるという点を理解しておくことが、不動産投資を長期的に成功させるうえで欠かせません。

したがって、節税効果を狙って築古の高償却物件を購入する場合は、「保有期間中のキャッシュフロー」だけでなく、「売却時の税負担」までを含めた総合的な収支シミュレーションを行うことが重要です。

【INVASE独自調査】年収2,000万円で不動産投資を始めた人のリアルな属性

では、実際に年収2,000万円層の方々は、どのような動機で、どのような不動産投資を実践しているのでしょうか。

弊社INVASE(インベース、以下INVASE)で不動産投資を始められた年収2,000万円以上の顧客データを参考に解説していきます。

INVASEが支援した年収2,000万円以上の投資家の属性(※2019年度〜2025年度実績)を分析したところ、以下の特徴が浮かび上がりました。

平均年齢: 46歳

40代後半から50代前半がボリュームゾーンです。キャリアの成熟により年収2,000万円ラインに到達し、同時に定年(60歳〜65歳)を具体的に意識し始める時期と重なります。

現役で高い信用力を保持しているうちに、老後への資産形成を加速させたいというニーズが顕著です。

主な職種

上記グラフは、弊社INVASEの顧客データのうち、年収2,000万〜2,500万円の方 約2,900名を対象に集計した職種分布です。

上場企業勤務の会社員が全体の約半数を占め、次いで非上場企業の会社員、士業(医師・弁護士・税理士など)が続きます。

また、経営層や自営業者、公務員なども一定数おり、高年収層の中でも多様なバックグラウンドを持つ方々が不動産投資に取り組まれていることが分かります。

不動産投資を選んだ動機

弊社INVASEの顧客データのうち、年収2,000万〜2,500万円の方 約2,900名を対象に集計した「不動産投資を選んだ動機」の分布です。

最も多かったのは家賃収入の確保(45.3%)で、本業以外の安定した収入源を確保したいというニーズが顕著でした。

次いで節税(18.1%)、リスク分散(14.0%)、老後の年金対策(13.0%)が続き、高所得層ならではの守りと攻めの両立を意識した動機が目立ちます。

また、生命保険代わりや老後の住まいの確保、相続対策といった長期的視点での資産設計目的も一定数見られました。

総じて、年収2,000万円層の不動産投資は「手取りの最適化」と「将来への備え」を両立させる戦略的な選択であることが分かります。

年収2,000万円のサラリーマンが不動産投資で失敗しない物件の選び方

年収2,000万円という高い属性を持つサラリーマンが不動産投資で失敗しないためには、その信用力を最大限に活かしつつ、リスクを的確にコントロールする戦略的な物件選びが重要です。

節税効果と資産価値、そして融資戦略の3つのバランスが鍵となります。

ポイント1:節税効果と資産価値のバランスを見極める

節税効果を最大化するためには、減価償却費を短期間で大きく計上できる築古物件(特に木造や軽量鉄骨造)が有利です。

法定耐用年数(木造22年)を超えた物件は4年で償却が可能であり、短期的な節税インパクトは大きくなります。

しかし、資産価値の視点も忘れてはいけません。

建物が古いということは、修繕リスクや空室リスクが高まる可能性も意味します。

また、減価償却期間(例:4年)が終わった後の「デッドクロス」をどう乗り越えるか、という出口戦略も必要です。

失敗しないための答えは、節税効果(建物の減価償却)と資産価値(主に土地)のバランスにあります。

土地値割合の高い物件であれば、建物の価値がゼロに近くても、購入価格の大部分が土地の価値で占められています。

特に、需要が底堅い都心部や主要都市の駅近など、立地条件の良い土地は資産価値が下落しにくいため、減価償却による節税メリットを享受し終わった後でも、土地値(あるいはそれ以上)で売却できる可能性が高まります。

また、築古であっても、適切なリフォームが施され、賃貸需要が旺盛なエリアで高い利回りを生み出せる物件なら、デッドクロス後も十分な家賃収入が税負担を上回り、手元に現金を残せます。

節税効果(短期)だけを追求せず、資産価値(長期)を両立させる視点こそが、物件選定の最重要ポイントです。

ポイント2:高年収だからできる有利な融資戦略

年収2,000万円のサラリーマンは、金融機関から見れば最優良顧客の一人です。

この高い信用力は、不動産投資において他者を圧倒する強力な武器であり、これを活かさない手はありません。

年収2,000万円層が享受できる融資メリットとして、まず大きな融資枠があります。

年収の10倍、あるいはそれ以上の融資(億単位)も現実的な視野に入り、物件の選択肢が格段に広がります。

次に低い金利です。

他の属性の投資家よりも低い金利(例:1%台から、金融機関や時期による)での借り入れが期待でき、金利が低いほど返済額に占める元本の割合が増え、キャッシュフローも改善します。

さらに長い融資期間も可能です。

通常、築古物件は融資期間が短くなりがちですが、高い属性を担保に、法定耐用年数を超えた長期の融資(例:30年から35年)を組める可能性があります。

融資期間が長ければ月々の返済額が抑えられ、キャッシュフローが安定します。

この低金利を長期期間で借りられるというメリットは、月々のキャッシュフローを最大化する戦略を可能にします。

ここで注意したい選択肢は、節税で還付された資金をすぐに繰り上げ返済に充てることが、必ずしも最適解とは限らない点です。

金利が極めて低い(例:1%台)のであれば、手元の現金を返済に回すよりも、その資金を次の物件の頭金として再投資し、レバレッジを効かせて資産規模を拡大していく方が、総資産の増加スピードは速まります。

この高度な金融戦略を実行できることこそ、高年収サラリーマンの最大の強みです。

ポイント3:信頼できるパートナー会社の見極め方

不動産投資において、ローンの選定は収益性を大きく左右する重要なポイントです。

しかし、収益物件を仲介取引で購入する際には、不動産投資ローンの借り入れがネックになります。

売主が不動産会社の場合は売主物件となるため、通常その不動産会社の提携ローンを使って購入できますが、仲介の場合はご自身で金融機関を探す必要が出てきます。

また、物件によっては不動産会社が売主であっても不動産投資ローンの案内がなく、ご自身で探す場合もあり、いずれにせよご自身で借入先を探すことは難易度が上がります。

そのため、信頼できるパートナー探しが重要になります。

本記事を作成しているINVASEでは、年収や属性に応じて最適な金融機関を紹介し、ローン審査から契約までをオンラインで完結できる不動産投資サービスです。

忙しい方でもスマホひとつで、相談・物件検索・融資手続きまで完結します。

年収2,000万円という信用力を活かし、効率的に資産形成を始めたい方は、ぜひINVASEをご利用ください。

年収2000万の不動産投資・節税に関するQ&A

年収2,000万円の方が不動産投資を検討される際、特に多く寄せられる質問についてお答えします。

Q. 確定申告は難しいですか?税理士は必要?

不動産所得を含む確定申告は、専門知識が必要であり、初めての方には難しいと感じられるでしょう。

給与所得のみのサラリーマンは通常年末調整で完結しますが、不動産所得(特に赤字での損益通算)を行う場合は、必ず確定申告が必要です。

経費の仕分け、減価償却費の計算、損益通算の処理、ローンの金利計算など、処理が非常に複雑です。

年収2,000万円クラスの方であれば、税理士に依頼することを強く推奨します。

税理士に依頼するメリットとして、まず時間の節約があります。

面倒な経理処理や申告書作成から解放され、本業に集中できます。

次に節税効果の最大化です。

経費の計上漏れを防ぎ、税務上最も有利な処理をアドバイスしてもらえます。

また、万が一税務調査があった際の安心感もあります。税務調査の対象となった場合も、専門家として対応(立会い)をお願いすることもできるでしょう。

税理士報酬は、不動産経営上の必要経費として計上可能です。

Q. 会社にバレずに不動産投資(副業)はできますか?

結論から言えば、会社に知られるリスクを最小限に抑える方法はあります。

会社に不動産投資が知られる主な経路は住民税です。

不動産所得が黒字化した場合、その所得も合算された住民税額が計算され、会社に特別徴収(給与天引き)の通知が行きます。

その際、経理担当者が給与の割に住民税額が多いと気づく可能性があります。

対策として、確定申告の際、申告書第二表の住民税に関する事項の欄で、給与所得以外の所得(不動産所得など)に係る住民税の徴収方法を自分で納付(普通徴収)にチェックします。

これにより、不動産所得分の住民税の納付書が自宅に届き、会社の給与天引き分(特別徴収)とは別経路で納付できるため、会社に知られにくくなります。

ただし、自治体によっては運用上、普通徴収が認められず、特別徴収に合算されるケースもゼロではありません。

また、そもそも不動産投資は、一定規模(5棟10室以上など)に達しない限り事業ではなく資産運用の範疇と解釈されることが一般的です。

多くの企業の就業規則では、株式投資や投資信託と同様に、資産運用としての不動産投資は(本業に支障が出ない限り)禁止されていないケースがほとんどです。

Q. 個人事業主の場合も不動産投資の節税はできますか?

個人事業主の方も、不動産投資による節税スキーム(損益通算)は可能です。

ただし、サラリーマン(給与所得者)とは異なる点がいくつかあります。

損益通算の対象として、サラリーマンは給与所得と不動産所得の赤字を損益通算しますが、個人事業主は事業所得と不動産所得の赤字を損益通算します。

本業の事業所得が高い方には同様の節税効果が期待できます。

融資(ローン)審査が最大の相違点です。

サラリーマンは給与の安定性が高く評価されますが、個人事業主は事業の安定性・収益性が厳しく審査されます。

たとえ所得(年収)が2,000万円あっても、業績の変動が大きい(赤字の年がある、売上が不安定など)と、金融機関の評価が下がり、融資が難しくなるケースがあります。

審査に当たっては直近3期分程度の決算書の提出を求められ、その内容が重視されます。

青色申告については、すでに本業の事業所得で青色申告を行っている場合、不動産所得も合わせて申告することになります。

不動産が事業的規模(5棟10室以上)になれば、青色申告のメリットを不動産所得側でも享受できる可能性があります。

まとめ:年収2,000万こそ、将来のための「攻めの節税」として不動産投資を

不動産投資は、金融機関からの融資(レバレッジ)や減価償却といった仕組みを活用することで、現役世代が直面する税負担の軽減につなげることができます。

不動産投資は、短期・中期・長期それぞれの期間で異なるリターンが得られます。

短期では損益通算による税負担の軽減、中期では家賃収入による可処分所得の増加、長期ではローン完済後の安定収入と資産価値の維持が見込めます。

こうした特性から、不動産投資は一定以上の年収がある方にとって、有力な資産形成手段のひとつといえます。

ただし、物件の選定や融資の組み方によって成果は大きく変わるため、戦略的な判断が不可欠です。

INVASE(インベース)は、豊富なデータとテクノロジーをもとに、多忙な高年収層のお客様にもご活用いただけるよう、不動産投資の検討から実行までをワンストップでサポートしています。

「今の税負担を少しでも軽くしたい」

「将来に向けて安定した収入源を持ちたい」

そんなお悩みがある方は、ぜひ一度、INVASEの無料カウンセリングをご利用ください。

お客様の収支や資産背景に応じた、具体的なシミュレーションとプランをご提案いたします。

INVASE事業責任者・渕ノ上(ふちのうえ)

コンドミニアム・アセットマネジメント株式会社 取締役CSO

株式会社FFP 代表取締役

立教大学法学部法学科卒業。在学中より法律系予備校に通い法律を学ぶ。大学卒業後コンサルタントとしてECサイト運営会社を起業すると同時に不動産コンサルタントとしても業務を開始、不動産関連法律資格の講師として活動。

【保有資格】

不動産コンサルティングマスター / 宅地建物取引士 / マンション管理士 / 管理業務主任者 / AFP / 2級ファイナンシャルプランニング技能士 / マンション維持修繕技術者 / マンション建替士

>>不動産ナビゲーター・渕ノ上 弘和のプロフィールはこちらから

>>不動産投資の基本から応用までを解説。Youtube「不動産ナビゲーターチャンネル」はこちらから

INVASEメディア運営会社

【運営】株式会社MFS

▼免許登録

貸金業登録番号:東京都知事 第31690号

日本貸金業協会会員:第005928号

【グループ会社】コンドミニアム・アセットマネジメント株式会社

▼免許登録

宅建業免許番号:東京都知事(2)第102833号

【INVASEのサービスで、次の一歩を踏み出そう】

▼これから物件を買う方へ

- 物件購入サポートサービス

エリア分析から収支シミュレーションまで、あなたに最適な投資物件の購入をサポートします。

- ローン紹介サービス

フルローンなど、あなたに最適な好条件のローン探しをプロがお手伝いします。

>> プロに最適なローン探しを相談する(無料)

▼まずは自分の可能性を知りたい方へ

- 借入可能額シミュレーション(バウチャー)

わずか1分で、あなたが借りられる額の目安がわかります。

>> 無料で借入可能額をチェックする

▼すでに物件をお持ちの方へ

- 借り換えサービス

今のローンより有利な条件に。無料で借り換えメリットを診断します。

>> 無料で借り換えシミュレーションを試す

- 売却サービス

プロの目で、あなたの物件の価値を無料で査定します。

>> 無料で物件の売却価値を調べる

【あわせて読みたい参考記事】

- >>【2025年最新】不動産投資の節税方法は?おすすめ物件と確定申告のポイント

- >> 年収1,500万円のサラリーマンが「不動産投資」で節税できる仕組みとは?

- >>不動産投資ローンはどの銀行がオススメ?金利や審査基準を比較

- >>不動産投資ローン借り入れ事例 晴海フラッグを低金利で投資用ローンの借入を実現