少ない自己資金でも不動産投資ローンを借り入れることによってレバレッジを掛けられるのは、不動産投資の魅力の一つと言えるでしょう。一方で、金利水準や借入年数によっては不動産投資の収支が大きく左右されますし、融資額も当然のことながら物件の購入判断に大きな影響を与えます。不動産投資ローンを制する者は不動産投資を制すると言っても過言ではありません。

今回は、不動産投資ローンに関する基礎知識、低い金利で借り入れするための方法及び金利ランキングを解説します。

ランキングに関しては毎月更新をしていますので、ぜひ毎月ご確認頂けるようにブックマーク頂くとお役に立てるかと思います。

※時間がない方へ・・・今すぐ不動産投資ローンの借り入れ可能額を知りたい方は「バウチャーサービス」、不動産投資ローンの借り換えができるのか、いくら借り換えメリットがあるか知りたい方は「借り換えサービス」をご利用ください。いずれも無料で、自宅にいながらオンラインでお申し込み頂けます。また、すでに購入したい物件がお決まりで不動産投資ローンをお探しでしたら「借り入れサービス」をご利用ください。

不動産投資ローンとは

不動産投資ローンとはご自身が事業として不動産を購入するために借りるローンです。

つまり、不動産投資という事業に対して貸し出されるローンになります。

住宅ローンとの違い

不動産投資ローンと住宅ローンはよく比較されます。

端的に不動産投資ローンと住宅ローンの違いは下記の通りです。

- 不動産投資ローンやアパートローン:事業用のローン

- 住宅ローン:自己居住用のローン

つまりは、他人が住む住宅なのか、自分が住む住宅なのかが大きな違いとなります。

住宅ローンはマイホームを購入するためのローンであり、不動産投資を目的とした物件を住宅ローンで購入することはできません。そのため、住宅ローンで購入した物件を貸し出すことができず、賃貸に出す目的であれば不動産投資ローンを活用して物件を購入する必要があります。

不動産投資ローンとアパートローンの基礎知識

不動産投資ローンとは事業用途として不動産を購入するために借りるローンです。

よく比較されるのは住宅ローンです。

住宅ローンはマイホームを購入するためのローンであり、不動産投資を目的とした物件を住宅ローンで購入することはできません。

不動産投資ローンと似たものにアパートローンがあります。一般に、不動産投資ローンは区分所有の物件(主にワンルームマンション)を対象としており、アパートローンは一棟ものが対象です。

不動産投資ローンの2種類の金利

不動産投資ローンの金利は変動金利と固定金利の2種類から選ぶことができます。金融機関によって変動金利、固定金利どちらの借り入れができるかは異なりますので借り入れする際に確認するようにしましょう。

変動金利と固定金利の違い

不動産投資ローンを借り入れする際に、変動金利もしくは固定金利を選択する必要があります。原則は、変動金利での借り入れになりますが、銀行によっては固定金利での貸し出しを選択できるケースがあります。

変動金利は基準金利(短期プライムレート)の変動によって、不動産投資ローンの金利が変動し返済額が見直されます。

固定金利は固定期間の間は金利が変わらず固定されます。

変動金利のメリット

金利水準が固定金利よりも低い点が変動金利のメリットです。

固定金利よりも金利を低く借り入れできるため、将来金利が上昇しなかった場合は総返済額を少なくできます。

変動金利のデメリット

金利変動リスクが変動金利のデメリットです。

金利が上がり急に支払額が増えると、返済が難しくなる恐れがあります。そこで、金利上昇によるユーザー負担を抑えるために5年ルールと125%(1.25倍)ルールが金融機関によって取り決められているケースがあります。

5年ルール:通常年2回金利の見直しがされますが、金利が上昇したとしても5年間は返済額が変わらないというルールです。

125%(1.25倍)ルール:金利が上昇した場合、6年目から返済額が変わりますが、返済額の1.25倍が上限となるものです。

つまり、金利が上がると即座に来月から返済額が上がるわけではないです。

ただし、5年ルールや125%ルールの適用は金融機関によって異なるため契約時に確認するようにしましょう。

固定金利のメリット

金利変動リスクが無い点が固定金利のメリットです。

金利が1%変動するだけでも収支が大きく変わります。固定期間中は金利変動がなく返済できるので、安心して不動産投資をすることができます。

固定金利のデメリット

将来金利が下がったときにその恩恵を受けられない、固定期間が終わると金利の見直しがあることが固定金利のデメリットです。

また、変動金利に比べると金利が高く設定されているため、金利がもし上がらない場合には変動金利以上の返済額を負担することになります。

長期プライムレートの動きに要注意

不動産投資ローンの金利には変動金利と固定金利の2種類があることを解説しました。

変動金利は原則短期プライムレートに連動しておりますが、一部金融機関では長期プライムレートに連動している変動金利があります。

2022年12月頃から長期金利が上昇傾向にあり、そのため変動金利にもかからわず金利上昇されている方が一定数おられます。

もし借り入れしている金利が上昇しているのであれば借り換えで金利の見直しを検討してみてください。

金利1%の差で総返済額はどう変わる?

1%の金利の違いによって、総返済額や月々の返済額がどう変わるかを確認してみましょう。

- A:元本2,500万円、金利1.8%、期間35年

- B:元本2,500万円、金利2.8%、期間35年

わずか1%ですが、毎月返済額はおよそ1.3万円、35年間の金利総額では500万円以上も変わります。

- A:月々返済額80,272円、総返済額33,714,594円(うち金利総額8,714,594円)

- B:月々返済額93,443円 総返済額39,246,454円(うち金利総額14,246,454円)

たった1%でも収支に大きな影響を与えることがよくわかりますね。

低い金利で借り入れするために

不動産投資ローンやアパートローンで低い金利で借り入れするために必要なことは下記の通りです。

- 属性を上げる

- 頭金を用意する

- 提携ローンに強い不動産会社で物件を購入する

属性を上げるとは、例えば年収を400万円から500万円に上げること、勤続年数を伸ばすこと、及び非上場企業から上場企業に転職することなどです。カードローンなどの借り入れをしている場合、返済し終えることも属性アップにつながります。つまり、金融機関から「延滞なく返済してくれそうだな」と思ってもらえるようにすることと言えます。

頭金については、物件によっては0円で投資できることもありますが、物件価格の10〜20%を用意することによって利用できる金融機関の幅が広がり、金利が下がることがあります。

最後に提携ローンですが、主に区分マンションを取り扱う不動産会社が特別条件のローンを取り扱っていることがあります。一般ルートよりも金利が安いケースが多いです。

提携ローンの活用も不動産投資ローンの融資を賢く受けるための方法になります。下記記事で詳しくまとめていますので気になる方は合わせてご覧ください。

ポータルサイトでの物件購入ではローンに注意

低い金利で借り入れするための方法に提携ローンに強い不動産会社で物件を購入することを記載しました。物件の購入検討にあたってはポータルサイト(物件掲載サイト)での購入検討をされている方もいることでしょう。ポータルサイトの物件が、不動産会社が売り主の物件よりも価格が低いことがあります。

一見すると、物件を安く購入できるように見受けられますが注意点としては提携ローンが使えないためにフルローンで物件購入ができない可能性が高いことにあります。

ポータルサイトの物件は、仲介物件と呼ばれており、一般的には提携ローンがありません。そのため、仲介してくれる不動産会社から不動産投資ローンの紹介が合ったとしてもフルローンでの借り入れは難しく、物件価格の17%~27%程度の自己資金が必要になるケースが多く金利も少々上がる傾向にあります。

自己資金を使って不動産投資を行いたい方にとっては物件を安く購入できるきっかけにもなりますが、フルローンが難しい点は認識しておくと良いでしょう。もし購入したい物件がすでに決まっている場合、INVASEの借り入れサービスにてご相談ください。

参考>>不動産ポータルサイトの投資物件を買うことが難しい理由をローン付けの観点で解説

高金利で借り入れている場合は借り換えを!

残念ながら高い金利でしか融資を受けられない場合があります。例えば、 築古一棟物件や築古区分マンションです。

この場合、金利が3~4%であったとしても、法定耐用年数以上の期間でフルローンの融資を受けられているのであれば、毎月プラスのキャッシュフローを作り出すことができる場合があります。こうしたケースでは、投資としては成り立ち得ます。

しかしながら、金利は低いに越したことはありません。高金利、具体的には2.0%以上で借りている場合は借り換えを検討してみて下さい。国内最低水準の金利に借り換えることができるかも知れません。

借り換えに関して、2.757%の金利を借り換えができた事例や、その他にも住宅ローンから不動産投資ローンへの借り換えを行った事例などもあります。特に住宅ローンから不動産投資ローンへの借り換えは賃貸に回す方も多いことから毎月数十名以上のご相談を頂いております。

借り換えができない場合は繰り上げ返済も有効

高金利で借り入れしているときの対処方法として、借り換えができない場合は繰り上げ返済も有効です。ただし、繰り上げ返済を行うということは手元の現金を返済に使ってしまいます。今後もし物件の買い増しをしたい場合や突発的な修繕がかかる場合などに備えて現金はなるべく貯めておいたほうが良いでしょう。

借り換えの場合は、借り換え先の金融機関でローン残債に諸費用を含めて借り換えできることもあるため手元資金を大きく使わずとも金利を下げることができます。

高金利の対策としてはまずは借り換えを検討してみて、借り換えが難しい場合には繰り上げ返済を検討していきましょう。

不動産投資ローンはフルローンで借り入れできる?

不動産投資をする際に、不動産投資ローンの借り入れをしていくことは規模拡大の上では非常に重要です。

不動産投資ローンの借り入れの仕方に、物件価格まで融資金額を借り入れできるフルローンがあります。

フルローンで借り入れできるかどうかは、物件の種別によってや借り入れされる方の属性によって変わってきます。

区分マンションを不動産会社から購入するような場合であれば、フルローンで投資をすることはよく行われています。

一棟物件でもフルローンで借り入れできるケース

一棟物件についてもフルローンの可能性もわずかながらあります。たとえば、10%の表面利回りを超えおり、かつ物件価格に対して土地値が一定度出るような物件であればフルローンで借り入れできることもあるようです。その際には、借り入れされる方の属性や既存借入れが少ないことなど複合的に判断をされます。

ただし、フルローンで購入できるからといってその物件が確実に儲かるというようなお墨付きがついているわけでは無い点は注意しましょう。

A銀行でフルローンで借り入れできたとしても、次回も同様にフルローンで借り入れできるわけでもないですし、またフルローンであるとどうしても与信毀損としてローン残債が物件評価を下回ることにも繋がりやすいです。

2018年以降銀行審査も厳しくなっているため、一棟物件の購入においては物件価格の10〜20%程度の頭金が必要になる点は認識しておくと良いでしょう。

不動産投資ローンの活用はレバレッジに寄与する

本来資産運用をする際には、ご自身の預金の中から余裕資金の範囲内で運用をすることになります。一方で不動産投資であれば、ご自身の預金の何倍も大きく借り入れすることでレバレッジを効かせて運用をすることができます。

たとえば、年収800万円で預金が1,000万円の方が5,000万円の物件を現金で購入する場合には残り4,000万円が貯まるまで非常に長い時間をかけて貯める必要があります。

一方で、借入して購入するのであれば預金が貯まる前に購入ができるため時間の節約にもなりますし、年収の6.25倍、預金でいうと5倍のレバレッジをかけて運用をすることができます。

ただし、レバレッジをかけるとそれだけ大きく儲けられることもあれば、大きく損失を出してしまうこともあります。初めて不動産投資を行う方は、いつまでにどのような規模の不動産投資を行っていきたいのかの目的・目標を定めてから徐々にレバレッジをかけていくと良いでしょう。

不動産投資ローンを借りる

不動産投資ローンを活用できる物件は主には区分マンションや一部の一棟物件が対象となります。

不動産投資ローンを積極的に取り扱う金融機関

日本には800以上の金融機関がありますが、積極的に取り組んでいるところは少ないです。

当社が現時点で把握している金融機関はこちらです。

- イオン銀行(ジャックス保証)

- イオン住宅ローンサービス

- オリックス銀行

- 香川銀行

- 関西みらい銀行

- クレディセゾン

- auじぶん銀行(ジャックス保証)

- 城北信用金庫(ジャックス保証)

- ソニー銀行(ジャックス保証)

- KEBハナ銀行

(50音順)

不動産投資ローンの金利相場

不動産投資ローンの金利相場は1%後半〜2%後半(平均2%前後)です。

ただし、不動産会社と銀行との取引状況によって金利は異なります。例えば、ある物件を銀行に持ち込んだ際、不動産会社Aから購入する場合には金利が1.9%に対して、不動産会社Bでは1.6%ということがしばしばあります。

少しでも金利を下げて購入するためにも、不動産会社に取引金融機関と最安金利を確認してみて下さい。

不動産投資ローンの審査状況

2020年に実施された緊急事態宣言後は、一部の銀行においてリモートワークが導入され、融資申し込み、面談、契約などの手続きに時間がかかっていました。2025年3月現在では通常時に戻っております。23年5月に5類引き下げがあり、それ以降コロナウイルスによる審査遅延といった影響は起きておりません。

また、審査基準についても大きな変更は特段無く、不動産投資ローンの融資引き締めは見られていません。金利水準については24年7月の日銀利上げの影響に伴い、新規借入金利は0.15%~0.25%の上昇が起きております。

今後借り入れの際には実際の金利がいくらになるのか、比較をして借り入れをするようにしましょう。

不動産投資ローンの商品概要

頭金0円で投資できることもありますが、多くは不動産会社が保有している物件を購入する場合に適用されます。一方、不動産ポータルサイトに載っている物件は個人が保有している物件を不動産会社が仲介するケースが多く、提携ローンを持っていない仲介会社が多いため、自己資金0円の優遇は受けられません。

目安として物件価格の10〜20%を頭金として求められることが多いため、注意が必要です。また、審査基準は借り手の属性(年収や勤務先及び年収倍率など)と物件評価(含む物件の収益性)の2つが大きな判断基準となります。

例えば、サラリーマンであれば年収が500万円以上ないと審査が厳しいのが現状です。また、士族・上場企業(グループ会社含む)・外資系企業勤務は審査に有利に働きますので、該当する方は審査に通りやすいでしょう。

既に不動産投資をされている方は年収倍率(年収の何倍の借り入れがあるか)にも注意が必要です。一般に8倍を超えると融資の承認率が低くなります。借りすぎは要注意です。

不動産投資ローンの金利ランキング(2025年3月)

不動産投資ローンの金利ランキングはこちらになります。

※インベース調べ。借り入れ時期は2025年3月以前も含み、2025年3月調査時に判明したこれまでの金利で最低ラインを掲載。

※今後は短期金利の上昇が見込まれているため、ご覧いただく時期によっては金利が異なる場合がございます。

当社が把握している最も低い金利は、東京スター銀行の変動金利1.60%〜です。ただし本金融機関はキャンペーンを実施している時期などによって金利帯は異なることに注意が必要です。また、年収が1,000万円以上あることが必須です。一方で、年収倍率12倍まで組めるため、今8倍程度借入している方で年収1,000万円以上借り入れされているなら追加融資の可能性もあります。

また、その他金融機関は1.6%〜2.5%の金利水準でして、提携不動産会社を通してのみ申し込み可能となっていることが大半です。今後は変動金利の上昇がある点は現在想定されている金利水準よりも上昇する可能性があることに留意する必要があります。

インベースであれば、不動産投資ローンの借入サービスも展開していますので合わせてご活用ください。

このように各金融機関のウェブサイトから不動産投資ローンを申し込めるケースは非常に限られており、提携不動産会社を通して申し込むのが一般的です。なお、当社サービス(インベース)も不動産会社と同様に金融機関と提携しています。

現時点では区分マンションに対する不動産投資ローンはフルローンでも借り入れできる状況ではあるものの、基準としては頭金10〜20%必要であることは念頭においておくと良いでしょう。

また、2024年7月末の日銀金融政策決定会合によって短期金利の引き上げが決定しました。最新の利上げは25年1月24日のものでして、短期金利を0.5%まで引き上げを行いました。

既に25年1月に0.15%~0.25%を既存借入に対して引き上げが起こっておりますが、今後基準金利の引き上げを3月以降に行ってくることでしょう。

一層、金融機関ごとの金利の比較を行うことが重要です。

アパートローンを借りる

アパートローンを活用できる物件は主にはアパートやマンションなどの一棟ものが対象ですが、土地購入にも利用することができます。

アパートローンを積極的に取り扱う金融機関

不動産投資ローン同様に全国の金融機関で原則取り扱いはありますが、積極性は金融機関によって異なります。

具体的な金融機関はこちらです。

- オリックス銀行

- 香川銀行

- 京都銀行

- 群馬銀行

- 西京銀行

- 静岡銀行

- スルガ銀行

- セゾンファンデックス

- 香川銀行

- 千葉銀行

- 徳島大正銀行

- 三井住友銀行

- 三井住友信託銀行

- 三井住友トラスト・ローン&ファイナンス

- みずほ銀行

- 三菱UFJ銀行

- 横浜銀行

(50音順)

三菱UFJ銀行をはじめとする3メガバンクも融資に取り組んでおり、金利水準も非常に低い(1%以下)ですが、融資を受けられる方は地主をはじめとした高属性に限られます。

西日本エリアから都内に進出している地方銀行は積極的に取り組む傾向にあり、金利水準も低いです。

信用金庫に関しては、もともと取引がある、もしくはその地域の地主であれば融資を行うケースもありますが、これらに該当しない場合は貸し出しは難しいようです。

アパートローンの金利相場

アパートローンの金利相場は1%中盤〜4%前後です。

不動産投資ローンに比べると金利が高い傾向ですが、属性、取引深耕度合い、物件によって金利は大きく異なります。

地主で昔から金融機関と取引を重ねている場合には、35年融資で金利0.5%台といった住宅ローンとほとんど変わらない金利で貸し出されるケースも未だにあります。ただし、こちらは極めてレアなケースです。初めての物件購入であれば、2%台後半の融資を受けられれば御の字と言えるでしょう。

なお、アパートローンで低金利を実現するためには、不動産投資家としての実績を積み、”きれいな”バランスシート(債務超過でないBS)にすることで金融機関からの評価が高まり、低金利でローンを借りられるようになります。

アパートローンの審査状況

アパートローンの市況に関しても不動産投資ローンと同様に、審査基準の引き締めは起きていません。

2018年以前のようなフルローン、オーバーローンが誰にでも開かれている状況ではないものの、既に地銀との取引のある投資家にとっては追い風の状況のようです。逆にこれから不動産投資を始める方ははじめから金利の低い金融機関での借り入れは難しいかもしれませんが、不動産投資をするのであれば1年でも早く始めて実績を積んでおくことが重要でしょう。

24年7月以降利上げも行われてきております。金利が上がると借入額への影響含め、融資の引き締めになりかねないため初心者の方こそ早くアパート運営実績を積めるようにしたいところです。

アパートローンの商品概要

アパートローンの商品概要は下記の通りです。

- 頭金:10~20%

- 審査基準:借り手の属性、物件の評価、取引実績

スルガ問題以前であれば、一棟物件でもフルローン、諸費用まで借り入れできるオーバーローンの貸し出しが行われていましたが、現在は頭金が10〜20%は必須です。なお、諸費用として7%程度が別途必要となりますので、自己資金は17%〜27%程度は必要となります。

つまり、5,000万円の物件であれば最低でも850万円の資金が必要です。

その上でサラリーマン投資家であれば年収は理想的には700万円、最低でも500万円は必要になるでしょう。

頭金の必要性に関して下記記事で詳しく解説していますので気になる方は合わせてご覧ください。

アパートローン金利ランキング(2025年3月)

アパートローンの金利ランキングはこちらです。

※インベース調べ。借り入れ時期は2025年3月以前も含み、2025年3月調査時に判明したこれまでの金利で最低ラインを掲載

※今後は短期金利の上昇が見込まれているため、ご覧いただく時期によっては金利が異なる場合がございます。

現在、当社が把握している最も金利が低い金融機関は千葉銀行、りそな銀行、横浜銀行です。

原則頭金は30%前後必要となることや年収が1,500万円以上、金融資産が数千万円以上ないと難しいなどハードルは高いです。

ついで、日本政策金融公庫も金利は低いです。金利が1.3%〜と大変低く一棟物件はもちろんのこと、区分マンションや築古戸建であっても取り組むことが可能です。

ただし、期間は原則最長15年となります。またコロナ禍においては、評価が非常に厳しくなっており現在では物件価格の30%程度の融資になるため、多額の頭金が必要になる点にご注意下さい。

自己資金を減らして日本政策金融公庫を活用する場合には、ローンのない物件を共同担保に入れることによって融資額を変えられる余地があります。共同担保のある方にとっては非常に低金利で借り入れできる金融機関と言えるでしょう。

これまでは新規の方にとっても使い勝手の良かった日本政策金融公庫ですが、直近は不動産賃貸業に対する融資が非常に厳しくなっているようです。

融資を受けられる最低年収は500万円となっている金融機関が大半ですが、金融機関によっては700万円以上からとなるところもあります。

なお、自己資金が少なくとも物件価格に対して17%(諸費用込み)以上必要になるためアパート・マンション一棟投資に関しては自己資金が一定数必要になることと、金利の低い地方銀行の新規開拓はハードルが高いことを念頭に置いておきましょう。

アパートローンも、不動産投資ローンと同じく変動金利は短期プライムレートを参照しております。そのため、これから借入する方は基準金利が上昇しているため金利が高いと0.5%程度利上げ前より上昇する懸念があります。

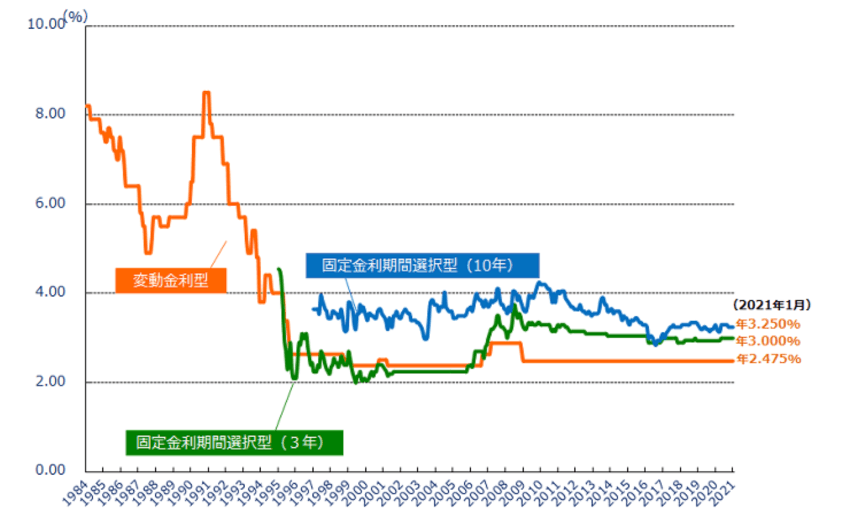

近年の金利推移

(引用:住宅金融支援機構 民間金融機関の住宅ローン金利推移(変動金利等))

2008年9月のいわゆるリーマンショック以後、変動金利型の住宅ローンの金利はほとんど変化がなく、日本銀行が発表した短期プライムレートの推移を参照すると、リーマンショック後で言うと2008年11月に付けた1.925%が最高値でその後は1.475%が最頻値となっていました。24年9月以降は1.625%が最頻値となっています。

また、徐々に普通預金、定期預金の金利が上がってきている点も踏まえると今後ローン金利の動きにも注視しておきたいものです。

なお固定金利に関しては長期プライムレートについても上昇がみられており、25年3月4日時点で1.411%と高値水準を記録しております。

住宅ローンの固定金利について、25年3月適用分に関しては三菱UFJ銀行が10年固定型の店頭表示金利を年4.39%(+0.17%)、三井住友銀行は年4.45%(+0.15%)、みずほ銀行が年3.85%(+0.15%)と3メガバンク全てで引き上げを行っております。

なお借入れをする際には店頭表示金利と金融機関が定めている優遇幅の両方に注視をして検討するようにしましょう。

不動産投資ローンやアパートローンで長期金利に連動した商品は少ないものの、連動しているものに関しては基準金利が上がる懸念はあります。しかしながら、その後の引き下げ幅は金融機関によって異なるため基準金利が引き上がったとしても、適用される金利は過去と同水準ということはありえるため審査結果によって金利は変わります。

参考>>日銀の金融緩和修正を解説。住宅ローン金利への影響を考える(2023.7)

2024年7月31日日銀が短期金利引き上げを決定し、25年1月24日に再度利上げを決定!

住宅ローン金利は日銀の金融政策がベースとなっており、日銀は2016年以降「短期金利」と「長期金利」の2本立ての金利操作により「異次元の金融緩和」を行ってきました。

金融緩和とは、端的に金融市場に資金を供給することで金利を引き下げるということです。短期金利については▲0.1%のマイナス金利を適用し、長期金利に対してはその水準を低金利に抑えてコントロールすべく、大規模な「日本国債の買い入れ」をしてきました。

そうした中、日銀は3月の会合で金融緩和政策を修正し、短期金利の誘導目標をマイナス金利から実質的なゼロ金利に変更することを決定しました。

短期金利(無担保コール翌日物金利)を0.0%〜0.1%に誘導する措置は2010年から2016年のマイナス金利導入直前まで実施されていたものであり、マイナス金利導入前の姿に戻したということになります。

そして2024年7月30〜31日に開いた今回の会合では、短期金利の誘導目標を0.15%引き上げ「0.25%」へと追加利上げを行うことを決定しました。

なお、長期金利(10年国債利回り)についても政策変更されています。日銀は日本国債を月間6兆円規模で大規模に買い入れることで金利上昇を抑える政策をとってきました。

今後は会合では2026年1〜3月に月間3兆円規模になるよう徐々に減額することを決定しており、今後緩やかに長期金利は上昇していくものと考えられます。

長期金利への影響だけでなく、変動金利に関しても上昇の兆しが出てきました。より一層、不動産購入の際には比較を行い、金利を低くできないか検討していくことが重要です。

直近の変動金利の動きですと、2024年10月において住宅ローンの変動金利を0.15%上昇させる金融機関も出てきました。不動産投資ローンやアパートローンついても同様の余波があると想定しておき、今後金利が上昇しても返済比率で問題がないか十分にシミュレーションを行い物件購入をしておきましょう。

また、25年1月23日、24日の金融政策決定会合にて、さらに0.25%の利上げが決定しております。すでに借入をしている方は、金利上昇を見越してシミュレーションを行い、事前に対策を行うようにしていきましょう。

金利が高い方は借り換えを!

先程直近の短期プライムレート、長期プライムレートの動きを記載しました。

日銀の利上げによって変動金利も上昇する可能性が出てきました。

また、一部の金融機関では長期プライムレートに連動している変動金利もあります。

そうなると、10年固定で新規で借り入れするときに店頭表示金利が上げ下げしているように変動金利にも影響が出てきます。

INVASEのお客様の中でも変動金利で長期プライムレートに連動しているものを借り換えされる動きが直近活発になってきました。具体的には、2022年2月にインベースの無料WEB診断申込がありましたが、その際には本審査に進みませんでした。借り入れしている変動金利が長期プライムレートに連動しており2.1%→2.25%に今後上昇することが1年経ってから判明し、INVASEにてお借り換えを頂きました。

まとめ 不動産投資はローンがカギ

不動産投資ローンの基礎知識や金利ランキングを解説しました。

ワンルーム含め区分マンション投資を検討する際には、不動産会社がどのような金融機関と取引しているかを確認することで、相場よりも高い金利で借りることを回避できます。必ず個別面談の際に確認しましょう。

アパートローンについては、不動産仲介会社から融資の斡旋を受けられるケースもありますが、原則はご自身で開拓していく必要があります。本記事に記載した金融機関を中心に相談してみましょう。なお、自己資金が物件価格の17%以上は必要となるため、これから一棟物件で投資を行う方は、その金額を貯める必要があります。もしできるだけ少ない自己資金で不動産投資を行いたい場合は、区分マンションから始めてみると良いでしょう。

最後に、今すぐ不動産投資ローンの借り入れ可能額を知りたい方は「バウチャーサービス」、不動産投資ローンの借り換えができるのか、いくら借り換えメリットがあるか知りたい方は「借り換えサービス」をご利用ください。いずれも無料で、自宅にいながらオンラインでお申し込み頂けます。また、すでに購入したい物件がお決まりで不動産投資ローンをお探しでしたら「借り入れサービス」をご利用ください。

【関連記事】

>>不動産投資ローン借り入れ事例 東京都の駅距離の遠いファミリー区分物件をフルローンで借入し、キャッシュフローのプラスを実現