不動産投資ローンの借り入れによってレバレッジを掛けられることは、不動産投資の大きな魅力の一つでしょう。不動産投資をする中では、利回りを重視しがちですが同じく不動産投資ローンの金利も不動産投資の成功に重要な要素となります。

同じ利回りでもたった1%の金利差によって月々の返済額も金利の総支払額も数百万円の差が出てきてしまいます。

今回は、不動産投資は「金利」が大切、という記事をお届けします。

※時間がない方へ・・・今すぐ不動産投資ローンの借り入れ可能額を知りたい方は「バウチャーサービス」、不動産投資ローンの借り換え【特別金利1.575%〜】ができるのか、いくら借り換えメリットがあるか知りたい方は「借り換えサービス」をご利用ください。いずれも無料で、自宅にいながらオンラインでお申し込み頂けます。

まずは不動産投資ローンの事を知りたい方は『不動産投資ローンの教科書』を無料プレゼント中です!

【目次】

不動産投資ローンの金利推移

金利の推移

変動金利と固定金利の違い

金利1%の差で総返済額はどう変わる?

不動産投資ローンの金利相場の比較

金利を低く借り入れするために必要なこと

将来金利が上昇したときの対策方法

まとめ 金利を抑えて不動産投資を安定化させよう

不動産投資ローンの金利の決まり方

不動産投資ローンの金利は2種類あります。

- 変動金利

- 固定金利

変動金利を選択するのか固定金利を選択するのかによって、ベースとなる金利が変わります。

変動金利の場合は短期プライムレートを、固定金利の場合は長期プライムレートを元に算出されます。

金利の推移

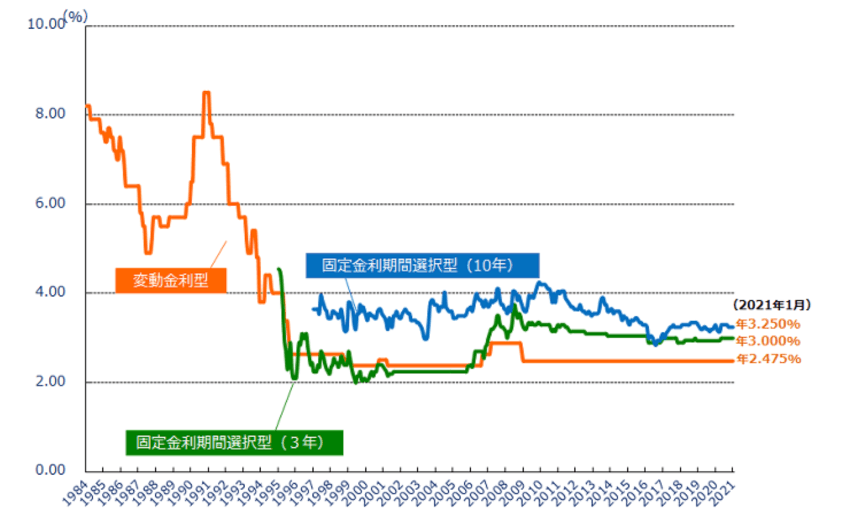

(引用:住宅金融支援機構 民間金融機関の住宅ローン金利推移(変動金利等))

2009年のリーマンショック以後、変動金利型の住宅ローンの金利はほとんど変化していません。

日本銀行が発表した短期プライムレートの推移を参照すると、2009年1月に付けた1.725%が最高値でその後1.475%が最頻値となっています。

金融機関は短期プライムレート+1.0%で変動金利型の店頭表示金利を設定するため2021年2月時点では年2.475%(最頻値+1.0%)となっています。

長期プライムレートの推移は、2009年11月の1.85%を最高値に2020年8月時点では1.00%となっています。

変動金利と固定金利の違い

不動産投資ローンを借り入れする際に、変動金利もしくは固定金利を選択する必要があります。原則は、変動金利での借り入れになりますが、銀行によっては固定金利での貸し出しを選択できるケースがあります。

変動金利は基準金利(短期プライムレート)の変動によって、不動産投資ローンの金利が変動し返済額が見直されます。

固定金利は固定期間の間は金利が変わらず固定されます。

変動金利のメリット

金利水準が固定金利よりも低い点が変動金利のメリットです。

固定金利よりも金利を低く借り入れできるため、将来金利が上昇しなかった場合は総返済額を少なくできます。

変動金利のデメリット

金利変動リスクが変動金利のデメリットです。

金利が上がり急に支払額が増えると、返済が難しくなる恐れがあります。そこで、金利上昇によるユーザー負担を抑えるために5年ルールと125%(1.25倍)ルールが金融機関によって取り決められているケースがあります。

5年ルール:通常年2回金利の見直しがされますが、金利が上昇したとしても5年間は返済額が変わらないというルール。

125%(1.25倍)ルール:金利が上昇した場合、6年目から返済額が変わりますが、返済額の1.25倍が上限となるものです。

つまり、金利が上がると即座に来月から返済額が上がるわけではないです。

固定金利のメリット

金利変動リスクが無い点が固定金利のメリットです。

金利が1%変動するだけでも収支が大きく変わります。固定期間中は金利変動がなく返済できるので、安心して不動産投資をすることができます。

固定金利のデメリット

将来金利が下がったときにその恩恵を受けられない、固定期間が終わると金利の見直しがあることが固定金利のデメリットです。

また、変動金利に比べると金利が高く設定されているため、金利がもし上がらない場合には変動金利以上の返済額を負担することになります。

金利1%の差で総返済額はどう変わる?

1%の金利の違いによって、総返済額や月々の返済額がどう変わるかを確認してみましょう。

- A:元本2,500万円、金利1.8%、期間35年

- B:元本2,500万円、金利2.8%、期間35年

わずか1%ですが、毎月返済額はおよそ1.3万円、35年間の金利総額では500万円以上も変わります。

- A:月々返済額80,272円、総返済額33,714,594円(うち金利総額8,714,594円)

- B:月々返済額93,443円 総返済額39,246,454円(うち金利総額14,246,454円)

たった1%でも収支に大きな影響を与えることがよくわかりますね。

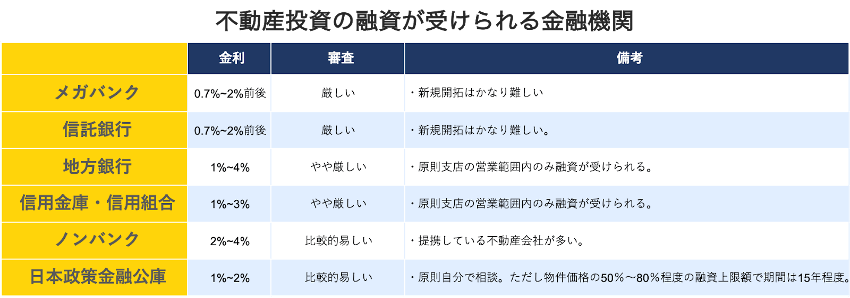

不動産投資ローンの金利相場の比較

不動産投資の融資では、区分マンション中心に活用できる不動産投資ローンとアパート、マンション一棟物件中心に活用できるアパートローンがあります。

金融機関ごとに特色があるため抑えるようにしましょう。

各金融機関をご紹介した後に、不動産投資ローン、アパートローンについて積極的に取り扱う金融機関をご紹介していきます。

なお、不動産投資ローンやアパートローンの金利ランキングに関して下記記事にて詳しく解説していますので気になる方は合わせてご覧下さい。

>>不動産投資ローンはどの銀行がオススメ?金利や審査基準を比較

メガバンク

メガバンクは日本全国に支店をもつ都市銀行のことを指します。3大メガバンクとして三菱UFJ銀行、三井住友銀行、みずほ銀行、5大メガバンクとしてりそな銀行、埼玉りそな銀行を指します。

全国に支店があるものの、不動産投資の融資ついては慎重で審査は非常に厳しいです。地主一家など代々取引があることや、取引の深い人からの紹介が無いと相談も難しいでしょう。

信託銀行

信託銀行は日本の政令指定都市を中心に支店をもつ銀行のことを指します。三井住友信託銀行、三菱UFJ信託銀行、みずほ信託銀行、野村信託銀行などがあります。

メガバンク同様、全国に支店があるものの不動産投資の融資ついては慎重で審査は非常に厳しいです。地主一家など代々取引があることや、取引の深い人からの紹介が無いと相談も難しいでしょう。

地方銀行

地方銀行は各都道府県に本店がある銀行で、地域経済に大きな影響力を持つ銀行のことを指します。原則は地元の企業や個人にとっての金融機関にはなりますが、一部首都圏に進出している地方銀行があり不動産投資の融資に積極的である傾向にあります。

信用金庫・信用組合

信用金庫・信用組合は各都道府県に本店がある金融機関で、地方銀行と同様に地域経済に大きな影響力を持つ金融機関を指します。地方銀行との大きな違いは、株式会社でないことから利益第一主義ではなく、地域社会の発展に根ざしているところにあります。

信用金庫や信用組合の融資を利用したい場合は、住んでいる地域や物件の所在地が営業範囲内にあることなどエリアの制限が厳しいです。

ノンバンク

ノンバンクは、銀行以外の金融機関のことを指します。預金の受け入れを行わずに、カードローンや融資といった与信業務に特化した金融機関のことを指します。

金利水準は銀行と比較すると高くなる傾向にありますが、エリアの制限が無いことや融資姿勢も銀行と比較して易しいため新規で取り組みをしやすい金融機関になります。

日本政策金融公庫

日本政策金融公庫は、政府100%出資で財務省所管の金融機関のことを指します。国民の生活向上を目的として融資を行っているため比較的前向きに融資に取り組んでくれるでしょう。ただし、原則自分で相談をしないといけないことや融資にあたっての事業計画書の作成、頭金を最大でも物件価格の50%は用意しておく必要があります。借入金利はメガバンク同等に1%台から借り入れすることができますが期間は15年程度と短くなります。

金利を低く借り入れするために必要なこと

不動産投資ローンやアパートローンで低い金利で借り入れするために必要なことは下記の通りです。

- 属性を上げる

- 頭金を用意する

- 提携ローンに強い不動産会社で物件を購入する

属性を上げるとは、例えば年収を400万円から500万円に上げること、勤続年数を伸ばすこと、及び非上場企業から上場企業に転職することなどです。カードローンなどの借り入れをしている場合、返済し終えることも属性アップにつながります。つまり、金融機関から「延滞なく返済してくれそうだな」と思ってもらえるようにすることと言えます。

頭金については、物件によっては0円で投資できることもありますが、物件価格の10〜20%を用意することによって利用できる金融機関の幅が広がり、金利が下がることがあります。

最後に提携ローンですが、主に区分マンションを取り扱う不動産会社が特別条件のローンを取り扱っていることがあります。一般ルートよりも金利が安いケースが多いです。

将来金利が上昇したときの対策方法

もし不動産投資を固定金利でなく変動金利で投資をしていた場合には、将来の金利変動に備えておく必要があります。

金利が上昇したときの対処方法はこちらです。

- 繰り上げ返済を行う

- 固定金利への切り替えを行う

最も有効な方法は繰り上げ返済を行うことになります。変動金利が万が一上昇したとしても即時支払額に影響がでるわけではありませんので、その間に少しでも元本を少なくしておくことで月々の支払額の上昇を抑えることができるでしょう。

また固定金利への切り替えも有効です。ただし、変動金利よりも固定金利のほうが先に上昇する傾向にあるため上がってから切り替える場合には今切り替えするよりも金利は上がっていることにご注意ください。

まとめ 金利を抑えて不動産投資を安定化させよう

今回は、不動産投資は「金利」が大切、という記事をお届けしました。

金利には変動金利と固定金利がありますが、不動産投資ローン多くは変動金利になります。わずか1%ですが、毎月返済額はおよそ1.3万円、35年間の金利総額では500万円以上も変わります。

少しでも低金利で借り入れすることで不動産投資の安定化を図っていきましょう。

もし現時点で2%を超える金利で借り入れされている方は借り換えで不動産投資ローンの金利を下げることができます。

不動産投資ローンの借り換えをおすすめしたい方はこのようなローンを借りている方です。

- 現在2%以上の金利で借りている

- 残高が10百万円以上ある

- 返済期間が20年以上ある

一つでも該当する方はぜひ借り換えの検討をしてみて下さい。

また、総返済額でのメリットはでなくとも期間の見直しによるキャッシュフロー改善や団信充実の効果もあるため、借り換えの選択肢は常に持っておきたいものです。

国内最低水準1.575%のローンで借り換えできるか、借り換えするメリットがあるかどうかを無料でチェックしてみませんか。

最後に、インベースでは、ご自身がいくらまで借り入れできるかを判定するバウチャーサービスを提供しています。

「不動産投資を検討しているが、いくら融資を受けられる?」

「どの不動産会社に相談すればいい?」

こうしたお悩みのある方はこちらからご利用下さい。無料でご利用頂けます。

【関連記事】