INVASEより不動産投資市場の最新マーケット動向をお届けします。

金利動向やREIT市場、インフレ動向を踏まえた不動産投資市場分析や、INVASEの注目物件・注目エリア、不動産のプロからのアドバイスもご紹介。

*お時間のない方へ、INVASEであれば仲介物件の購入に関するご相談もいただけます。その他ローンに関するご相談や、いま不動産投資をすべきかどうか、どのような立地・条件が良いかなどご相談がございましたら無料カウンセリングサービス「Journey(ジャーニー)」をご利用ください。

1. 不動産投資市場サマリー

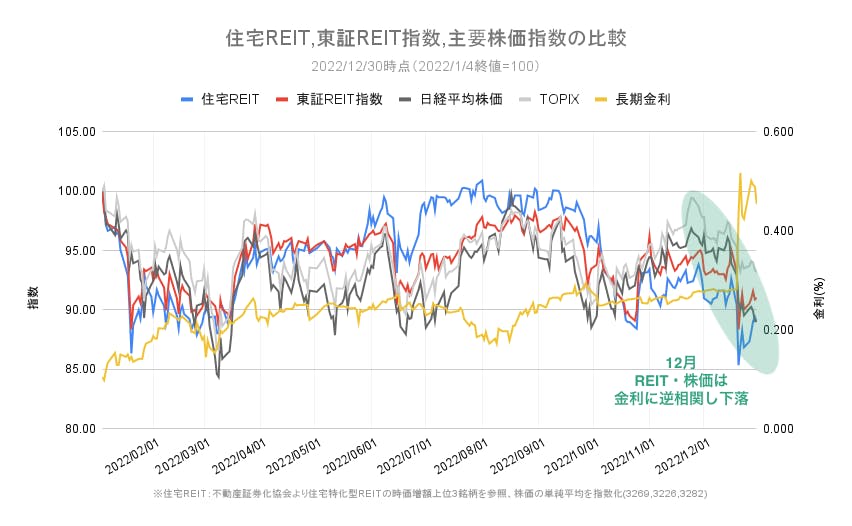

12月は日銀による長期金利(10年国債利回り)の変動幅拡大が大きなニュースとなりました。背景には先進諸国でのインフレ対策の利上げ(金融環境の引き締め)によって2022年は世界的な金利上昇局面となったことが挙げられます。

日本も海外発の金利上昇の余波を受ける中、長期金利を政策的に抑制してきたことから金利市場に歪みが生じていました。日銀黒田総裁は「今回の政策修正は利上げではなく、資本市場の歪みの修正が目的だ」と強調しましたが、年が明けてもなお、金利市場ではさらなる政策修正を予想する声も聞かれています。

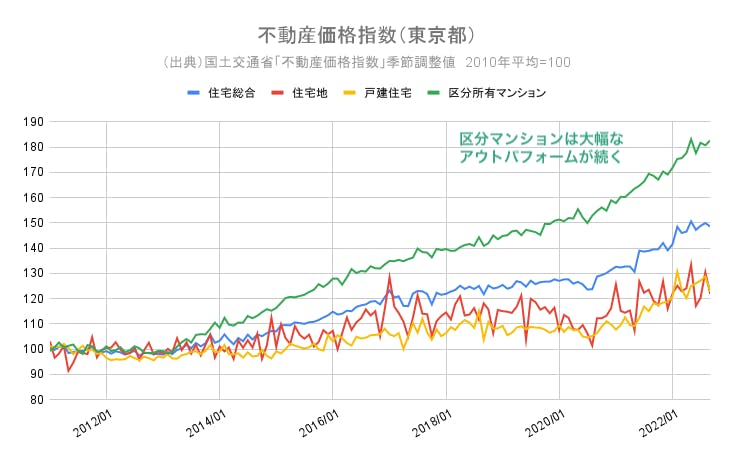

こうした中、足元の不動産市況は一進一退の展開となっています。不動産価格が堅調に推移する一方、12月は株価・金利変動の影響を受けやすいREIT(不動産投資信託)が軟調に推移し、利回りが上昇しました。

投資不動産市況の先行きについて、INVASEとしては「今回の日銀の政策変更は不動産価格にはほとんど影響しない」と考えています。詳細は下記レポートで解説していますが、本質的には不動産価格に対する長期金利の影響は限定的であること、またインフレ自体は不動産市況に追い風であることを挙げています。

>>日銀政策変更を受けての緊急レポートはこちら

実際、東京では区分マンション価格が堅調推移する中、賃料がコロナ禍からの回復途上にあり、昨今のインフレが賃料上昇の後押し材料となりそうです。INVASEでは不動産市況や金融政策の動向を踏まえ、タイムリーに情報発信していきます。

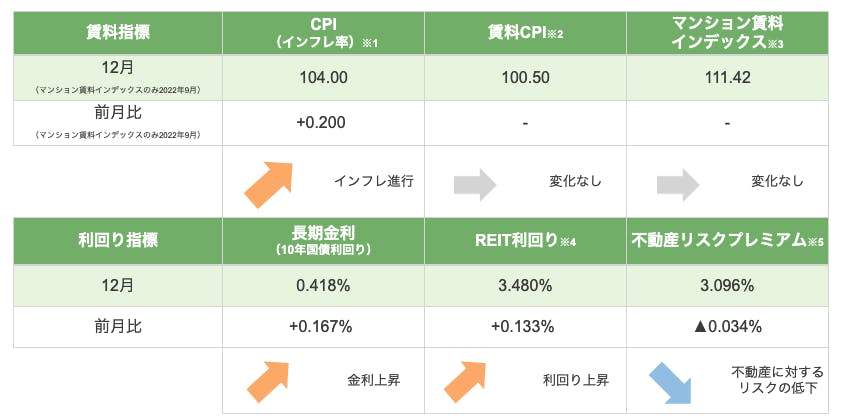

※1:2020年基準消費者物価指数(東京都区部)総合

※2:2020年基準消費者物価指数(東京都区部)家賃

※3:「マンション賃料インデックス(アットホーム株式会社、株式会社三井住友トラスト基礎研究所)」を元にMFS作成(東京23区、シングルタイプ 18㎡以上30㎡未満、2009.Q1=100)

※4:住宅特化型REITの時価総額上位3銘柄(アドバンス・レジデンス投資法人、日本アコモデーションファンド投資法人及びコンフォリア・レジデンシャル投資法人)の分配金利回り平均

※5:10年国債利回りとREIT利回りの差

2. 各種指標の動向

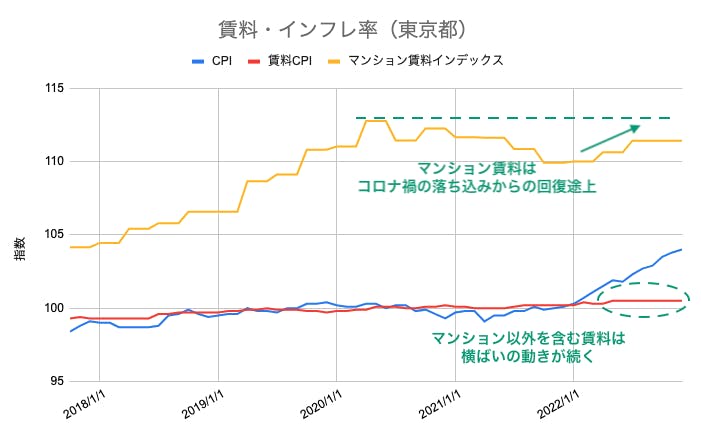

賃料・インフレ

欧米諸国に比べて緩やかであるものの、日本でも直近のインフレ率は4%弱と着実にインフレが進んでいます。マンション賃料インデックス(アットホーム社公表)は足元は横ばいであるものの、コロナ禍の落ち込み分の回復途上にあります。

一方で、区分マンション以外を含む賃料CPI(総務省)は8ヶ月連続で横ばいとなっています。統計データを見る限り、現時点ではインフレの恩恵を受けた賃料上昇は区分マンションに限定された動きとなっている可能性があります。

一般的に賃料は数年に1度の入退去・更新のタイミングで変わるため、インフレ率に比べて遅行性があります。そのため現在のインフレが賃料に反映されるまで時間を要する可能性がありますが、インフレが進む中で緩やかに上昇していくものと考えられます。

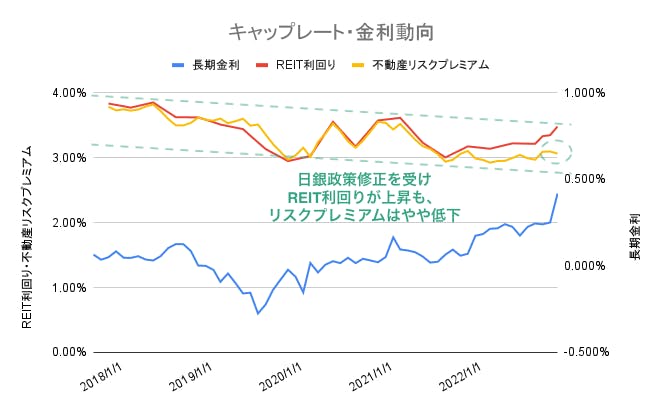

キャップレート(表面利回り)

12月は日銀政策修正を受け金融市場が混乱した影響からREIT利回りが上昇(REIT株価が低下)しましたが、金利の上昇幅よりも限定的だったため、結果として不動産に対するリスクプレミアムは低下しました。

リスクプレミアムの低下は不動産市場の安定性を裏付けていると言え、キャップレートの緩やかな低下傾向と整合的です。目先はREIT利回り(赤線)がトレンドラインを上方へブレイクするか、トレンド内に回帰するかに注目です。

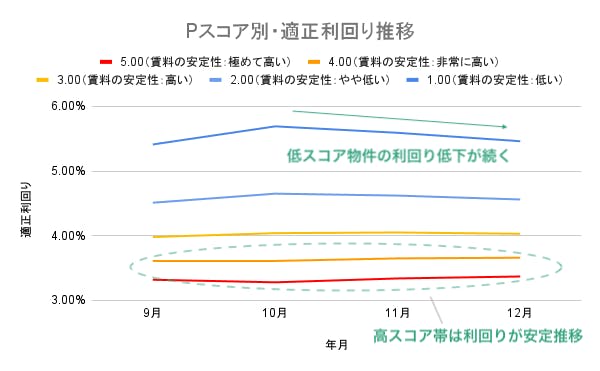

Pスコア・適正利回り

PスコアとはINVASEがAIを駆使して独自開発した、区分マンションの「賃料の安定性」を評価する指標です。Pスコアは0.00〜5.00の間で示され、Pスコアが高いほど賃貸需要や賃料の安定性が高いことを意味します。不動産市場の動向を踏まえ毎月アップデートされるPスコアシミュレーターが指し示す、Pスコアに対応した適正利回りをグラフ化したものが以下です。

高スコア帯の適正利回りが安定的に推移する中、足元では低スコア物件の適正利回りがやや低下しています。築古物件や都心の超好立地から外れた物件など、賃料の安定性に乏しい物件でも利回りが低下していることを意味しており、不動産市場の活況を感じさせる状況となっています。

3. 最新の注目物件

Wコンフォートタワー ー東雲エリアの好立地フラッグシップー

投資用マンションの目的として月額賃料による「インカムゲイン」はもちろん、バランスシート上の純資産が利益に変わる「キャピタルゲイン」が魅力であることは否めません。

今回、ファミリーマンション投資物件としてご紹介させていただく「Wコンフォートタワー」は東雲エリアのタワーマンション第一号であるが故に、新築時からの値上がり率が高いのは実際ですが、それを差し引いても非常に高い伸び率を誇ります。

「東雲キャナルコート」内で一番駅に近く、最寄の辰巳駅まで徒歩6分の立地は、デベロッパーの三菱地所のブランドイメージと相まって、エリア内でも強さが際立ちます。

タワーマンション設備としてコンシェルジュの設置はもちろん、キッズルーム、ゲストルーム、ジム、更にはゴルフレンジまであるのが特徴で、賃貸としても、所有者の自己居住用としても強い引きがある物件です。

賃貸中のオーナーチェンジ物件として割安な金額で購入し、入居者が退去した後、自己居住用物件として売り抜けて収益を狙える、非常に面白い物件と言えるでしょう。

※近日公開予定の物件ですが、INVASEで特別なお客様に先行してご紹介をさせていただいておりますので、情報をご要望される方はお問い合わせください。

4. 注目地域

今月の注目地域:東雲(しののめ) ー賃料の強さが物件価格に影響ー

賃料は、そのエリアの強さを見る上でのベンチマークであり、不動産投資を考える上では常にチェックしなければならない指標です。

残念ながら日本には不動産賃料の完全なデータを把握するデータベースがないため、インターネット上のデータを集める形(クローリング含む)で確認せざるを得ないのですが、その際にポイントとなるのは母集団が大きい、大規模賃貸マンションの存在です。

東雲は東雲キャナルコートCODAN(しののめキャナルコートCODAN)を軸につくられた街です。CODANは1,712戸の物件規模があり、リーシング会社である東急住宅リース株式会社のホームページで、その貸し出し賃料と空室状況が確認できるため、データの確認が可能です。

東雲キャナルコートは、都市再生機構(UR)が整備した賃貸型集合住宅ですが、山本理顕氏、伊東豊雄氏、隈研吾氏などの名だたる建築家が手掛けた「住むことをデザインする」をコンセプトに作られた街であり、竣工後20年近く経過した今も底堅い賃料をキープしています。

現状、CODANを囲む形で分譲タワーマンションが揃い、CODANの賃料の上昇傾向も相まって、「CODAN→近隣タワーマンション」という人の流れが街を一層盛り上げています。

5. INVASE執行役員・渕ノ上からのメッセージ

別レポートでも記載がありますが、12月開催された日銀定例の金融政策決定会合で、従来「±0.25%」としていた長期金利の変動幅を「±0.50%」へと拡大することを決定したことはやはり直近の大きなトピックでした。

詳細は前述のとおりですが、インフレをベースに考えた場合、今回の長期金利の変動幅の影響は無いと言えるのが現状であり、インフレへの備えとして、賃料・物件価格のインフレキャッチアップが可能な物件か否かの見極めが非常に重要です。

これからのキーワードは「インフレキャッチアップ」であり、値上がりに追随できていない物件は、そのバランスシートにおける「負け」の幅が大きくなっていくことは明確です。

今売却した場合に自分の物件がいくらなのか、純資産はどれだけ積み上がっているのか、という視点については、購入後はもちろん、購入前から持つ必要はより高まっています。

インフレに伴う貨幣価値の下落程度をイメージした予想を是非行っていただけたらと思います。

>>不動産のプロ・渕ノ上 弘和のプロフィールはこちらから:note

—--------------------------------------------------------------------------------------------------------------------

INVASEではローンの条件把握から物件のご提案、ローン付けまで一気通貫でご提案可能です。借入可能額を把握できるバウチャーサービス、物件の購入・売却をご検討されている方や立地・条件をご相談されたい方は、無料カウンセリングサービスJourney(ジャーニー)をご利用ください。

また、不動産投資ローンの借り換えによる収支改善のご提案も行っております。不動産投資ローンの借り換えを個人で行うことはハードルが高いですが、INVASEであれば【特別金利1.55%〜】からご提案が可能です。

収支を改善したいと思っている方は、まずは借り換え無料Web診断をご活用になってはいかがでしょうか。