不動産投資に興味があっても、初期費用の確保は大きな課題と言えます。高額な初期費用をかけられない人に注目されているのが、不動産投資ファンドです。不動産投資ファンドは、現物不動産投資と同じく不動産に投資します。

投資家から資金を集めて投資するため、少額から利用できるのがメリットでしょう。

この記事では、不動産投資ファンドとは何か、という基礎情報から、現物不動産投資との違い、メリット・デメリットを解説しています。不動産ファンドと現物不動産投資のどちらがいいか迷っている方は、参考にしてみてください。

※時間がない方へ・・・今すぐ不動産投資ローンの借り入れ可能額を知りたい方は「バウチャーサービス」、不動産投資ローンの借り換え【特別金利1.575%〜】ができるのか、いくら借り換えメリットがあるか知りたい方は「借り換えサービス」をご利用ください。いずれも無料で、自宅にいながらオンラインでお申し込み頂けます。

まずは不動産投資ローンの事を知りたい方は『不動産投資ローンの教科書』を無料プレゼント中です!

【目次】

不動産投資ファンドとは?

ファンドの種類

現物不動産と比較したファンドのメリット・デメリット

現物不動産投資も想定してみよう

不動産投資ファンドとは?

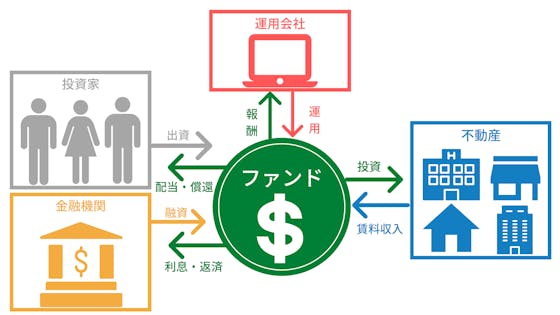

不動産投資ファンドとは、対象を不動産とした投資ファンドです。投資ファンドは、投資家からお金を集めて投資のプロが運用し、利益が出たらそれを投資家に分配するという仕組みで成り立っています。

プロによる投資とはいえ、投資である以上リスクは存在します。しかし運用をプロに任せられるため、投資家は不動産に対する知識がなくとも問題ありません。

プロの目利きがあれば、素人が安易に投資に手を出すよりも、リスクを軽減しやすいでしょう。

不動産投資ファンドの投資対象

不動産投資ファンドは、多くの投資家から資金を集めることによって大きな元手を作ることが可能です。個人で不動産投資を行う場合には、戸建て、マンション一室、アパート・マンション一棟投資が多いでしょう。

一方で、不動産投資ファンドの投資対象は、マンション一棟のみならず・テナント・オフィスビル・ホテル・商業施設など個人では購入が難しい高額な不動産も投資対象となります。さらには日本だけでなく海外の不動産へ投資を行うものもあります。

ファンドの種類

不動産投資ファンドは、大きく分けて2種類あります。

1つは不動産投資信託で、別名REIT(リート)と呼ばれるもの。

もう1つは、不動産特定共同事業です。

不動産投資信託(REIT)

REITは、アメリカで誕生した不動産投資ファンドです。日本では、2001年に開始されました。

REITは複数の不動産に分散投資が可能で、数万円程度から利用できます。不動産投資で得た利益の約90%が分配されるため、株式投資と比べて配当率が高いのが特徴です。

株式投資と同様に、容易に換金することもできます。さらにREITは、公募ファンドと私募ファンドに分かれます。

公募ファンドは広く投資家を募集するのに対し、私募ファンドは少数の投資家に対し募集するタイプです。少額から取引可能で株式投資のような扱いができるのは、公募ファンドのほうです。

参考>>不動産投資信託(REIT)とは?仕組みや利回りを解説

不動産特定共同事業

不動産特定共同事業は、1995年に施工された、不動産特定共同事業法による投資です。管轄は国土交通省で、投資家の利益保護を目的としています。

不動産投資を行う事業者は、不動産特定共同事業の許可が必要です。許可を得るためには、国土交通大臣か都道府県知事から宅地建物取引業の許可が必要になります。

不動産特定共同事業は、さらに3つのタイプに分けられます。

・任意組合型

・匿名組合型

・賃貸借型

投資家も不動産の所有権がある任意組合型、所有権は事業者にある匿名組合型、投資家に所有権がある賃貸借型の3タイプです。 任意組合型と賃貸借型は、投資家に不動産の所有権があるため、分配金は不動産所得として扱われます。所有権が事業者にある匿名組合型の場合、分配金は雑所得扱いです。

現物不動産と比較したファンドのメリット・デメリット

不動産投資ファンドの特徴を理解するため、現物不動産と比較したメリット・デメリットを確認しておきましょう。

不動産投資ファンドのメリット

不動産投資ファンドと現物不動産投資には、投資金額に大きな違いがあります。不動産投資ファンドの場合、高額な資金を用意できない人でも取り組めるため、投資初心者に人気です。

少額から投資できる

不動産投資ファンドなら、数万円から投資できるのが大きな特徴でしょう。現物不動産投資をするとなると、ワンルームマンションでも数百万円は必要です。

ローンを使うため全額をまとめて用意する必要はありませんが、それでも不動産購入費用の10%は初期費用として用意しなければなりません。

例えば2,000万円の物件を購入するのであれば、初期費用として200万円は見ておく必要があります。

一方で、不動産投資ファンドの公募ファンドなら数万円から、不動産特定共同事業の小口化商品なら数十万円から投資が可能です。

分散投資ができる

不動産投資ファンドは分散投資が可能です。アパートやマンションの1室のみ、1棟のみを所有している場合、災害や家賃の下落で大きな損失が発生するリスクがあります。複数の物件や地域に分散させることでそうしたリスクも分散できるため、より安定感のある運用が可能です。

管理や維持の手間がない

不動産投資ファンドで複数の不動産に投資したとしても、管理や維持の手間はありません。

現物不動産取引のような手間がないため、忙しい人でも取り組みやすいでしょう。

不動産投資ファンドのデメリット

不動産投資ファンドのデメリットとしては、現物不動産投資を比べてリターンが小さいことが上げられます。

現物不動産の運用で必要となるコストは不動産の管理・維持費用のみですが、不動産投資ファンドは運用コストがプラスされるためです。

ほかにも、不動産投資ファンドには次のようなリスクが考えられます。

分配金が少ないリスク

REITの利益は約90%の割合で分配されると説明しましたが、どのくらいの分配になるかはそれぞれ異なります。投資家の数が多ければ、一人当たりの分配金の割合が少なくなる場合があるでしょう。

また、投資金額が少なければ、リターンも少なくなります。

現物不動産投資はレバレッジ効果(融資を活用することで、小さな自己投資金額で大きな利益を得られること)が得られるのに対し、不動産投資ファンドは投資家自身がローンを活用するわけではありません。

レバレッジ効果が効かないので、あくまで自己資金の範囲内で投資を行い、投資金額に見合ったリターンが見込めるということになります。

価格が下落するリスク

不動産投資ファンドは、株式投資と同様に元本保証がないため元本割れのリスクもあります。

またプロの目利きで不動産を選んでも、現物不動産の運用と同じく、家賃下落や空き室・災害などのリスクを完全になくすことはできません。

分配金は確約されたものではない点を覚えておきましょう。

事業者の倒産リスク

運用会社が倒産することもあり得ます。倒産しても不動産の価値がゼロになったわけではないため、投資資金の一部は戻るでしょう。

それでも、投資商品選びを失敗すれば、損失を生んでしまう可能性があります。

不動産の運用方針をコントロールできない

家賃をいくらにするか、修繕をどうするかといった不動産の維持管理に関わる決定は、すべて運用会社が担います。プロの手に任せられるというのはメリットでもありますが、仮に運用がうまくいっていないと感じたとしても、投資家が直接コントロールすることはできません。

まとめ 現物不動産投資も想定してみよう

今回は、不動産投資ファンドとは何か、という基礎情報から、現物不動産投資との違い、メリット・デメリットを解説しました。不動産投資ファンドは、少額から始められるのがメリットです。

しかし、出資者が多く、一人当たりの投資金額が少なければリターンも少なくなりやすくなります。運用コストも別途必要となるため、思ったより利益が得られない場合もあります。

これから不動産投資を始めてみたい方は、現物不動産投資も視野に入れてみましょう。借り入れが可能であれば、ローンを利用することでレバレッジ効果を高めることができます。現物不動産投資と不動産投資ファンド、双方の視点から有利なほうを選択してみてください。

最後に、インベースでは、ご自身がいくらまで借り入れできるかを判定するバウチャーサービスを提供しています。

「不動産投資を検討しているが、いくら融資を受けられる?」

「どの不動産会社に相談すればいい?」

こうしたお悩みのある方はこちらからご利用下さい。無料でご利用頂けます。

借り換えを検討されている方はこちらから。国内最低水準1.575%のローンで借り換えできるか、借り換えするメリットがあるかどうかを無料で診断いたします。

【関連記事】